Московский государственный университет печати. Финансовая стратегия Финансовая стратегия семьи должна строиться в связи

ВВЕДЕНИЕ

1 Понятие финансовой стратегии

2 Разработка и реализация финансовой стратегии

3 Стратегический финансовый анализ и методы его осуществления

4 Формирование стратегических целей финансовой деятельности

5 Принятие стратегических финансовых решений

6 Управление реализацией финансовой стратегии и контроль ее выполнения

Список используемой литературы и источников

ВВЕДЕНИЕ

Финансовая стратегия играет важную роль в обеспечении эффективного развития предприятия. Эта роль заключается в следующем:

1. Разработанная финансовая стратегия обеспечивает механизм реализации долгосрочных общих и финансовых целей предстоящего экономического и социального развития предприятия в целом и отдельных его структурных единиц.

2. Она позволяет реально оценить финансовые возможности предприятия, обеспечить максимальное использование его внутреннего финансового потенциала и возможность активного маневрирования финансовыми ресурсами.

3. Она обеспечивает возможность быстрой реализации новых перспективных инвестиционных возможностей, возникающих в процессе динамических изменений факторов внешней среды.

4. Разработка финансовой стратегии учитывает заранее возможные варианты развития неконтролируемых предприятием факторов внешней среды и позволяет свести к минимуму их негативные последствия для деятельности предприятия.

5. Она отражает сравнительные преимущества предприятия в финансовой деятельности в сопоставлении с его конкурентами.

6. Наличие финансовой стратегии обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления финансовой деятельностью предприятия.

7. Она обеспечивает реализацию соответствующего менталитета финансового поведения в наиболее важных стратегических финансовых решениях предприятия.

8. В системе финансовой стратегии формируется значение основных критериальных оценок выбора важнейших финансовых управленческих решений.

9. Разработанная финансовая стратегия является одной из базисных предпосылок стратегических изменений общей организационной структуры управления и организационной культуры предприятия Бланк И.А. Финансовый менеджмент: Учебный курс. - 2-е изд., перераб. и доп. - К.:Эльга, Ника-Центр, 2005. - 656 с..

Таким образом, цель моего реферата заключается в изучении таких вопросов, как сущность финансовой стратегии и методы ее разработки.

К задачам реферата можно отнести рассмотрение:

Понятия финансовой стратегии;

Разработки и реализации финансовой стратегии;

Стратегического финансового анализ и методы его осуществления;

Формирования стратегических целей финансовой деятельности;

Принятия стратегических финансовых решений;

Управления реализацией финансовой стратегии и контроль ее выполнения.

1 Понятие финансовой стратегии

Финансовая стратегия - это один из важнейших видов функциональной стратегии предприятия, обеспечивающей все основные направления развития его финансовой деятельности и финансовых отношений путем формирования долгосрочных финансовых целей, выбора наиболее эффективных путей их достижения, адекватной корректировки направлений формирования и использования финансовых ресурсов при изменении условий внешней среды.

Иными словами, это комплекс мероприятий, направленных на достижение перспективных финансовых целей Финансовый менеджмент: Учебник для вузов/ Под ред. акад. Г.Б.Поляка. - 2-е изд., перераб.и доп. - М.: ЮНИТИ-ДАНА, 2006. - 527 с..

Финансовая стратегия разрабатывается в соответствии с глобальными задачами социально-экономической стратегии организации. В процессе ее разработки прогнозируются основные тенденции развития финансов, формируется концепция использования, намечаются принципы финансовых отношений с государством (налоговая политика) и партнерами. Морозко Н.И. Финансовый менеджмент: Учебное пособие. - М.: ВГНА Минфина России, 2009. - 198 с.

Можно выделить пять ключевых моментов, относящихся к финансовой стратегии: цель - эффективное развитие компании; время - долгосрочные ориентиры; направление - финансовая деятельность; механизм - финансирование; условия - внутренняя и внешняя среда Гениберг., Иванова Н.А., Полякова О.В. Сущность и методические основы разработки финансовой стратегии фирмы [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://www.nsuem.ru/science/publications/science_notes/issue.php?ELEMENT_ID=3344

В состав основных объектов финансовой стратегии компании входят:

· финансовые ресурсы, в качестве которых выступают внеоборотные и оборотные активы;

· источники финансирования, представленные собственным и заемным капиталом;

· совокупность финансовых рисков, управление которыми осуществляется путем построения эффективной системы финансовой безопасности;

· система управления финансовой деятельностью, в первую очередь - построение эффективной финансовой структуры компании;

· налоговые платежи и налоговые риски, являющиеся самостоятельными объектами финансового управления, рассматриваемыми с позиции безусловной необходимости исполнения обязанностей налогоплательщика;

· финансовые отношения, возникающие между различными субъектами в ходе осуществления финансово-хозяйственной деятельности Финансовая стратегия компании: путь к финансовому успеху и стабильности. [Электронный ресурс] Инициативы XXI векаhttp://www.ini21.ru/?id=324

Главной задачей финансовой стратегии является достижение полной самоокупаемости и независимости организации.

К числу основных принципов, обеспечивающих подготовку и принятие стратегических финансовых решений в процессе разработки финансовой стратегии предприятия, относятся следующие:

1. Рассмотрение предприятия как открытой социально-экономической системы, способной к самоорганизации.Этот принцип стратегического управления состоит в том, что при разработке финансовой стратегии предприятие рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней среды.

2. Учет базовых стратегий операционной деятельности предприятия. Финансовая стратегия должна быть согласована со стратегическими целями и направлениями операционной деятельности предприятия.

3. Преимущественная ориентация на предпринимательский стиль стратегического управления финансовой деятельностью.

Основу предпринимательского стиля стратегического финансового управления доставляет активный поиск эффективных управленческих решений по всем направлениям и формам финансовой деятельности.

4. Выделение доминантных сфер стратегического финансового развития, то естьприоритетных направлений финансовой деятельности предприятия, обеспечивающих успешную реализацию ее главной целевой функции -- возрастания рыночной стоимости предприятия в долгосрочной перспективе. Целесообразно выделять следующие доминантные сферы (направления) развития финансовой деятельности:

* Стратегия формирования финансовых ресурсов предприятия. Цели, задачи и основные стратегические решения этой доминанты финансовой стратегии должны быть направлены на финансовое обеспечение реализации корпоративной стратегии предприятия и соответственно подчинены ей.

* Стратегия распределения финансовых ресурсов предприятия. Параметры стратегического набора этой доминанты финансовой стратегии должны быть, с одной стороны направлены на финансовое обеспечение реализации отдельных функциональных стратегий и стратегий хозяйственных единиц, а с другой, составлять основу формирования направлений инвестиционной деятельности предприятия в стратегической перспективе.

* Стратегия обеспечения финансовой безопасности предприятия. Цели, задачи и важнейшие стратегические решения этой доминанты финансовой стратегии должны быть направлены на формирование и поддержку основных параметров финансового равновесия предприятия в процессе его стратегического развития.

* Стратегия повышения качества управления финансовой деятельностью предприятия. Параметры стратегического набора этой доминанты финансовой стратегии разрабатываются финансовыми службами предприятия и включаются в виде самостоятельного блока в корпоративную и отдельные функциональные стратегии предприятия.

5. Обеспечение гибкости финансовой стратегии.Стратегическая гибкость представляет собой потенциальную возможность предприятия быстро корректировать или разрабатывать новые стратегические финансовые решения при изменившихся внешних или внутренних условиях осуществления финансовой деятельности. Она обеспечивается за счет страховых резервов и интегрированного управления этими резервами, достаточного уровня ликвидности активов и инвестиций предприятия

6. Обеспечение альтернативности стратегического финансового выбора.В основе стратегических финансовых решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления финансовой деятельности, выбор наилучших из них, построение на этой основе общей финансовой стратегии и формирование механизмов эффективной ее реализации.

7. Обеспечение постоянного использования результатов технологического прогресса в финансовой деятельности.

8. Учет уровня финансового риска в процессе принятия стратегических финансовых решений.Практически все основные финансовые решения, принимаемые в процессе формирования финансовой стратегии, в той или иной степени изменяют уровень финансового риска.

9. Ориентация на профессиональный аппарат финансовых менеджеров в процессе реализации финансовой стратегии.

10. Обеспечение разработанной финансовой стратегии предприятия соответствующими организационной структурой управления финансовой деятельностью и организационной культурой.

К важнейшим направлениям разработки финансовой стратегии организации относятся анализ и оценка финансово-экономического состояния; разработка учетной и налоговой политики; выработка кредитной политики; управление основным капиталом и амортизационная политика; управление оборотными активами и кредиторской задолженностью; управление заемными средствами; управление текущими издержками, сбытом продукции и прибылью; ценовая политика; выбор дивидендной и инвестиционной политики; оценка достижений организации и ее рыночной стоимости.

2 Разработка и реализация финансовой стратегии

Процесс разработки и реализации финансовой стратегии предприятия осуществляется по следующим этапам:

1. Определение общего периода формирования финансовой стратегии. Этот период зависит от ряда условий: продолжительности периода, принятого для формирования корпоративной стратегии развития предприятия; предсказуемости развития экономики в целом и конъюнктуры тех сегментов финансового рынка, с которыми связана предстоящая финансовая деятельность предприятия; отраслевой принадлежности предприятия, его размера, стадии жизненного цикла и других.

2. Исследование факторов внешней финансовой среды. Такое исследование предопределяет изучение экономико-правовых условий финансовой деятельности предприятия и возможного их изменения в предстоящем периоде. Кроме того, на этом этапе разработки финансовой стратегии анализируется конъюнктура финансового рынка и факторы ее определяющие, а также разрабатывается прогноз конъюнктуры в разрезе отдельных сегментов этого рынка, связанных с предстоящей финансовой деятельностью предприятия.

3. Оценка сильных и слабых сторон предприятия, определяющих особенности его финансовой деятельности. В процессе такой оценки необходимо определить обладает ли предприятие достаточным потенциалом, чтобы воспользоваться открывающимися инвестиционными возможностями, а также выявить какие внутренние его характеристики ослабляют результативность финансовой деятельности. Для диагностики внутренних проблем осуществления этой деятельности используется метод управленческого обследования предприятия, основанный на изучении различных функциональных зон предприятия, обеспечивающих развитие финансовой деятельности. Для разработки финансовой стратегии в управленческое обследование рекомендуется включать следующие функциональные зоны: маркетинговые возможности расширения объемов и диверсификации операционной (а соответственно и финансовой деятельности); финансовые возможности формирования инвестиционных ресурсов; численность, профессиональный и квалификационный состав персонала, обеспечивающего разработку и реализацию его финансовой стратегии; имеющаяся на предприятии информационная база, обеспечивающая подготовку альтернативных стратегических финансовых решений; состояние организационной структуры управления и организационной культуры предприятия.

4. Комплексная оценка стратегической финансовой позиции предприятия. В процессе такой оценки должно быть получено четкое представление об основных параметрах, характеризующих возможности и ограничения развития финансовой деятельности предприятия: каков уровень стратегического мышления собственников, управляющих и финансовых менеджеров предприятия; каков уровень знаний финансовых менеджеров (их информационной осведомленности) о состоянии и предстоящей динамике важнейших элементов внешней среды; какова эффективность действующих на предприятии систем финансового анализа, планирования и контроля; в какой мере они ориентированы на решение стратегических задач и т.п.

5. Формирование стратегических целей финансовой деятельности предприятия. Главной целью этой деятельности является повышение уровня благосостояния собственников предприятия и максимизация его рыночной стоимости. Система стратегических целей должна обеспечивать выбор наиболее эффективных направлений финансовой деятельности; формирование достаточного объема финансовых ресурсов и оптимизации их состава; приемлемость уровня финансовых рисков в процессе осуществления предстоящей хозяйственной деятельности и т.п.

6. Разработка целевых стратегических нормативов финансовой деятельности. Их разработка служит базой для принятия основных управленческих решений и обеспечения контроля выполнения финансовой стратегии.

7. Принятие основных стратегических финансовых решений. На этом этапе, исходя из целей и целевых стратегических нормативов финансовой деятельности, определяются главные стратегии финансового развития предприятия в разрезе отдельных доминантных сфер, финансовая политика по отдельным аспектам его финансовой деятельности, формируется портфель альтернатив стратегических подходов к реализации намеченных целей и осуществляются их оценка и отбор. Это позволяет сформировать комплексную программу стратегического финансового развития предприятия.

8. Оценка разработанной финансовой стратегии. Такая оценка проводится по системе специальных экономических и внеэкономических критериев, устанавливаемых предприятием. По результатам оценки в разработанную финансовую стратегию вносятся необходимые коррективы, после чего она принимается к реализации.

9. Обеспечение реализации финансовой стратегии. В процессе реализации финансовой стратегии наряду с заранее намеченными стратегическими мероприятиями готовятся и реализуются новые управленческие решения, обусловленные непредвиденным изменением факторов внешней финансовой среды.

10. Организация контроля реализации финансовой стратегии. Этот контроль осуществляется на основе стратегического финансового контроллинга, отражающего ход реализации основных стратегических целевых нормативов финансовой деятельности предприятия Бланк И.А. Финансовый менеджмент: Учебный курс. - 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2005. - 656 с..

Следует отметить, что изложенная последовательность основных этапов процесса разработки финансовой стратегии предприятия может быть уточнена и детализирована с учетом особенностей финансовой деятельности предприятия и уровня стратегического мышления его финансовых менеджеров.

3 Стратегический финансовый анализ и методы его осуществления

Разработка основных элементов стратегического набора в сфере финансовой деятельности предприятия базируется на результатах стратегического финансового анализа.

Стратегический финансовый анализ - это процесс изучения влияния факторов внешней и внутренней среды на результативность осуществления финансовой деятельности предприятия с целью выявления особенностей и возможных направлений ее развития в перспективном периоде.

Конечным продуктом стратегического финансового анализа является модель стратегической финансовой позиции предприятия,которая всесторонне и комплексно характеризует предпосылки и возможности его финансового развития в разрезе каждой из стратегических доминантных сфер финансовой деятельности.

Одной из важнейших предпосылок осуществления стратегического финансового анализа является определение основных его объектов. Основными интегрированными объектами стратегического финансового анализа являются доминантные сферы (направления) стратегического финансового развития предприятия. Каждая из таких доминантных сфер должна быть разделена на отдельные сегменты, которые с различных сторон характеризуют особенности и результаты финансовой деятельности предприятия в рассматриваемом направлении.

Основу проведения стратегического анализа составляет изучение влияния на хозяйственную деятельность предприятия отдельных факторов и условий среды его функционирования. Предметом изучения является финансовая среда функционирования предприятия - система условий и факторов, влияющих на организацию, формы и результаты его финансовой деятельности. Следует выделять отдельные виды: внешнюю финансовую среду непрямого влияния; внешнюю финансовую среду непосредственного влияния; внутреннюю финансовую среду.

Особенностью осуществления стратегического финансового анализа является то, что он является не только ретроспективным, но и прогнозным, т.е. оценивает перспективное состояние финансового потенциала предприятия под воздействием возможных изменений отдельных факторов и условий.

Стратегический финансовый анализ осуществляется в такой последовательности:

На первом этапе проводится анализ внешней финансовой среды непрямого влияния. Он базируется на SWOT-анализе. В процессе анализа факторов финансовой среды этого вида выявляются внешние благоприятные возможности и угрозы для финансового развития предприятия, которые генерируются на макроуровне. Предварительным условием осуществления такого анализа является группировка факторов внешней финансовой среды непрямого влияния по отдельным признакам. В этих целях используется принцип группировки факторов этого уровня, рассматриваемый в системе PEST-анализа (то есть рассматриваются политико-правовая, экономическая, социокультурная, технологическая среды)

По результатам оценки важнейших факторов внешней финансовой среды непрямого влияния составляется „матрица возможностей и угроз".

На в тором этапе проводится анализ внешней финансовой среды непосредственного влияния. Он также базируется на SWOT-анализе. Предварительным условием осуществления стратегического финансового анализа по этому виду среды функционирования предприятия является группировка субъектов финансовых отношений с предприятием, с одной стороны, и выделение основных факторов, влияющих на эффективность этих отношений в стратегическом периоде, с другой.

Целесообразно выделять следующие шесть основных групп субъектов финансовых отношений с предприятием: поставщики сырья, материалов и полуфабрикатов; покупатели готовой продукции; кредиторы предприятия, предоставляющие различные формы финансового кредита; инвесторы -- институциональные и индивидуальные; страховщики; финансовые посредники.

Результаты оценки отдельных факторов рассматриваемой финансовой среды методами SWOT-анализа дополняются при необходимости их оценкой методами портфельного (в разрезе портфелей отдельных операций с контрагентами), сценарного или экспертного стратегического финансового анализа. По результатам оценки важнейших факторов внешней финансовой среды непосредственного влияния составляется „матрица возможностей и угроз.

На третьем этапе проводится анализ внутренней финансовой среды.

Исследование факторов внутренней финансовой среды в процессе разработки финансовой стратегии предприятия традиционно базируется на SWOT-анализе, направленном на выявление сильных и слабых сторон финансовой деятельности предприятия.

Следует отметить, в последние годы развитие этого подхода получило отражение в SNW-анализе (сильная позиция, нейтральная позиция, слабая позиция). Такой подход позволяет рассматривать нейтральную позицию того или иного фактора, влияющего на финансовую деятельность предприятия, как критерий минимально необходимого стратегического его состояния.

Результаты оценки отдельных факторов внутренней финансовой среды, полученные в процессе SWOT-анализа и SNW-анализа, дополняются при необходимости их оценкой методами портфельного (портфеля дебиторской задолженности, портфеля кредиторской задолженности, портфеля инвестиций, портфеля финансовых рисков и т.д.) сценарного и экспертного стратегического финансового анализа. По результатам оценки важнейших факторов внутренней финансовой среды составляется матрица сильных и слабых сторон финансовой деятельности предприятия.

На четвертом этапе осуществляется комплексная оценка стратегической финансовой позиции предприятия.

Онаинтегрирует результаты анализа всех видов финансовой среды функционирования предприятия.

На заключительном этапе стратегического финансового анализа по результатам модели стратегической финансовой позиции предприятия устанавливаются взаимосвязи между отдельными факторами внешней и внутренней среды. Для установления таких взаимосвязей может быть использована матрица возможных стратегических направлений финансового развития предприятия (Рис. 1). Комбинации влияния отдельных факторов внешней и внутренней финансовой среды дают возможность дифференцировать возможные стратегические направления финансового развития предприятия с учетом его стратегической финансовой позиции.

4 Формирование стратегических целей финансовой деятельности

Стратегические цели финансовой деятельности предприятия представляют собой описанные в формализованном виде желаемые параметры его конечной стратегической финансовой позиции, позволяющие направлять эту деятельность в долгосрочной перспективе и оценивать ее результаты.

С позиций финансового менеджмента можно провести классификацию стратегических целей строится по следующим основным признакам (Рис. 2).

Процесс формирования стратегических целей финансовой деятельности предприятия осуществляется по следующим основным этапам:

1. Формирование финансовой философии предприятия. Финансовая философия характеризует систему основополагающих принципов осуществления финансовой деятельности конкретного предприятия, определяемых его миссией, общей философией развития и финансовым менталитетом его основных учредителей и главных менеджеров. Она отражает ценности и убеждения, в соответствии с которыми организуется процесс финансового развития предприятия.

2. Учет объективных ограничений в достижении желаемых результатов стратегического финансового развития предприятия. Одними из таких объективных ограничений выступают размер предприятия, возможный объем финансовых ресурсов, направляемых на инвестирование, соразмерный потребностям обеспечения операционного процесса предприятия, стадия его жизненного цикла.

3. Формулировка главной стратегической цели финансовой деятельности предприятия. На этом этапе ранее рассмотренная главная цель финансового менеджмента конкретизируется в определенном показателе. Эта главная цель должна отражать рост рыночной стоимости предприятия в стратегическом периоде. В практике зарубежного финансового менеджмента в качестве главной стратегической цели финансового развития предлагается избирать показатель долгосрочного роста прибыли на одну акцию. Устойчивые темпы роста этого показателя лежат в основе возрастания рыночной стоимости предприятия в долгосрочном периоде.

4. Формирование системы основных стратегических целей финансовой деятельности, обеспечивающих достижение ее главной цели. Систему таких целей формируют обычно в разрезе доминантных сфер стратегического финансового развития предприятия.

В первой доминантной сфере, характеризующей потенциал формирования финансовых ресурсов, в качестве основной стратегической цели предлагается избирать максимизацию роста чистого денежного потока предприятия.

Во второй доминантной сфере, характеризующей эффективность распределения и использования финансовых ресурсов, при выборе стратегической цели следует отдавать предпочтение максимизации рентабельности собственного капитала предприятия.

В третьей доминантной сфере, характеризующей уровень финансовой безопасности предприятия, основной стратегической целью выступает оптимизация структуры его капитала (соотношение собственного и заемного его видов).

В четвертой доминантной сфере, характеризующей качество управления финансовой деятельностью предприятия, в качестве основной стратегической цели нами рекомендуется избирать формирование эффективной организационной структуры управления финансовой деятельностью.

5. Формирование системы вспомогательных, поддерживающих целей, включаемых в финансовую стратегию предприятия. Система этих целей направлена на обеспечение реализации основных стратегических целей финансовой деятельности. Эти цели также рекомендуется формировать в разрезе доминантных сфер стратегического финансового развития предприятия.

В первой доминантной сфере, характеризующей потенциал формирования финансовых ресурсов, вспомогательными (поддерживающими) стратегическими целями могут выступать рост суммы чистой прибыли; рост объема амортизационного потока; минимизация стоимости капитала, привлекаемого из внешних источников и др.

Во второй доминантной сфере, характеризующей эффективность распределения и использования финансовых ресурсов, система вспомогательных целей может отражать оптимизацию пропорций распределения финансовых ресурсов по направлениям хозяйственной деятельности; оптимизацию пропорций распределения финансовых ресурсов по стратегическим хозяйственным единицам; максимизацию доходности инвестиций и др.

В третьей доминантной сфере, характеризующей уровень финансовой безопасности предприятия, вспомогательными (поддерживающими) стратегическими целями могут устанавливаться оптимизация структуры активов; минимизация уровня финансовых рисков по основным видам хозяйственных операций и др.

В четвертой доминантной сфере, характеризующей качество управления финансовой деятельностью предприятия, вспомогательные цели могут отражать рост образовательного уровня финансовых менеджеров; расширение и повышение качества информационной базы принятия финансовых решений; повышение уровня оснащенности финансовых менеджеров современными техническими средствами управления; повышение организационной культуры финансовых менеджеров и др.

Формирование системы вспомогательных (поддерживающих) целей финансовой стратегии должно исходить из особенностей идентифицированной стратегической финансовой позиции предприятия и быть направленным на преодоление внутренних слабых позиций и внешних угроз.

6. Разработка целевых стратегических нормативов финансовой деятельности предприятия. В процессе этого этапа все виды стратегических финансовых целей должны быть выражены в конкретных количественных показателях. В процессе разработки целевых стратегических нормативов финансовой деятельности предприятия необходимо обеспечить четкую взаимосвязь между основными и вспомогательными стратегическими целями, с одной стороны, и обеспечивающими их конкретизацию целевыми стратегическими нормативами, с другой. Такая связь должна обеспечиваться в разрезе каждой доминантной сферы (направления) стратегического финансового развития предприятия.

7. Взаимоувязка всех стратегических целей и построение „дерева целей" финансовой стратегии предприятия. Главная, основные и вспомогательные стратегические цели рассматриваются как единая комплексная система и поэтому требуют четкой взаимоувязки с учетом их приоритетности и ранговой значимости. В основе этого методического приема лежит графическое отражение взаимосвязи и подчиненности различных целей деятельности.

8. Окончательная индивидуализация всех стратегических целей финансовой деятельности предприятия с учетом требований их реализуемости. На этом этапе проверяются корректность формирования отдельных целей с учетом их взаимосвязей (взаимной согласованности). Для обеспечения реализуемости отдельных стратегических целей финансовой деятельности они должны быть конкретизированы по отдельным интервалам стратегического периода.

5 Принятие стратегических финансовых решений

Цели финансовой стратегии предприятия могут достигаться различными способами. Выбор наиболее эффективных из этих способов осуществляется в процессе принятия стратегических финансовых решений.

Принятие стратегических финансовых решений - это процесс рассмотрения возможных способов достижения стратегических финансовых целей и выбора наиболее эффективных из них для практической реализации с учетом стратегической финансовой позиции конкретного предприятия.

Процесс принятия стратегических финансовых решений осуществляется по следующим основным этапам:

1. Выбор главной финансовой стратегии предприятия. Главная финансовая стратегия предприятия представляет собой избираемое генеральное направление его финансового развития, касающееся всех важнейших аспектов его финансовой деятельности и финансовых отношений, обеспечивающее реализацию его основных стратегических финансовых целей. Примеры главных финансовых стратегий показаны в Табл. 1.

Выбор главной финансовой стратегии зависит от принятой предприятием базовой корпоративной стратегии, исходной модели его стратегической финансовой позиции, а так же от стадии его жизненного цикла, финансового менталитета его собственников, уровня квалификации финансовых менеджеров.

2. Формулировка финансовой политики предприятия по основным аспектам его предстоящей финансовой деятельности.

Финансовая политика - это форма реализации финансовой философии и главной финансовой стратегии предприятия в разрезе наиболее важных аспектов финансовой деятельности.

Финансовая политика может разрабатываться на весь стратегический период или на конкретный его этап, обеспечивающий решение отдельных стратегических задач. Более того, на отдельных этапах стратегического периода финансовая политика предприятия может кардинально изменяться под воздействием непредсказуемых изменений внешней финансовой среды, будучи при всём этом направленной на реализацию его главной финансовой стратегии.

Формирование финансовой политики предприятия по отдельным аспектам финансовой деятельности предприятия носит обычно многоуровневый характер. В первую очередь, финансовая политика разрабатывается по отдельным сегментам доминантных сфер (направлений) стратегического финансового развития предприятия, а внутри них -- по отдельным видам финансовой деятельности.

Каждый из видов функциональной финансовой политики должен быть дифференцирован по типам ее реализации. Тип финансовой политики характеризует соотношение уровней результатов (доходности, прибыльности, темпов роста и риска финансовой деятельности в процессе реализации стратегических финансовых целей). Выделяют обычно три типа финансовой политики предприятия -- агрессивный (стиль и методы принятия управленческих финансовых решений, ориентированных на достижение наиболее высоких результатов в финансовой деятельности вне зависимости от уровня сопровождающих ее финансовых рисков), умеренный (стиль и методы принятия управленческих решений, ориентированных на достижение среднеотраслевых результатов в финансовой деятельности при средних уровнях финансовых рисков) и консервативный (стиль и методы принятия управленческих решений, ориентированных на минимизацию финансовых рисков).

3. Формирование портфеля возможных стратегических финансовых альтернатив. На этом этапе формируется перечень всех возможных способов достижения различных стратегических финансовых целей. Каждый из таких возможных способов представляет собой самостоятельную финансовую альтернативу, а их совокупность -- портфель возможных финансовых альтернатив.

При формировании портфеля возможных стратегических финансовых альтернатив по отдельным аспектам финансовой деятельности следует выдвигать больше нетрадиционных способов достижения поставленных целей, которые ранее в финансовой практике предприятия не использовались. В процессе дальнейшей оценки такие финансовые альтернативы могут оказаться наиболее приемлемыми.

4. Оценка и отбор стратегических финансовых альтернатив. В процессе оценки отдельных альтернатив наибольшее внимание должно быть уделено использованию современных методов сравнительного финансового анализа. Основными из таких методов могут быть анализ сценариев; анализ чувствительности; метод построения дерева решений; метод линейного программирования; метод имитационного моделирования; метод экспертных оценок и другие.

В процессе отбора стратегических финансовых альтернатив наибольшую роль играет система используемых критериев. В качестве таких критериев могут выступать темп роста или абсолютная сумма прироста чистого денежного потока; уровень рентабельности собственного капитала; уровень финансового риска и другие.

По результатам оценки и предварительного отбора стратегических финансовых альтернатив проводится их ранжирование по избранным критериям. Окончательное стратегическое финансовое решение принимается на основе такого ранжированного возможного их перечня.

5. Составление программы стратегического финансового развития предприятия. Такая программа должна отражать основные результаты стратегического финансового выбора предприятия и обеспечивать их синхронизацию по доминантным сферам и сегментам стратегического финансового развития, а также по срокам реализации отдельных взаимозависимых стратегических решений. Разработанная программа стратегического финансового развития предприятия должна быть утверждена собственниками и высшими руководителями предприятия.

6 Управление реализацией финансовой стратегии и контроль ее выполнения

Основной задачей процесса реализации финансовой стратегии является создание на предприятии необходимых предпосылок для осуществления предусматриваемой финансовой поддержки его базовой корпоративной стратегии и успешного достижения конечных стратегических целей его финансового развития.

Процесс управления реализацией финансовой стратегии предприятия строится по следующим основным этапам.

1. Обеспечение стратегических изменений финансовой деятельности предприятия. Стратегические изменения представляют собой комплекс мероприятий, направленных на преобразование всех основных систем управления финансовой деятельностью до уровня, обеспечивающего полную возможность реализации предусмотренной главной финансовой стратегии предприятия.

Масштабы стратегических изменений финансовой деятельности предприятия зависят от достигнутого уровня организации этой деятельности и финансовых отношений с партнерами, характера источников и глубины информационной базы принятия управленческих финансовых решений, степени инновационности основных финансовых операций и используемых финансовых инструментов, уровня организационной культуры финансовых менеджеров и других внутриорганизационных параметров. В зависимости от уровня этих параметров и целей финансового развития предприятия масштабы стратегических изменений финансовой деятельности характеризуются следующим образом:

1. Неизменные внутриорганизационные параметры финансовой деятельности. Стратегические изменения финансовой деятельности предприятия не являются самоцелью.

2. Несущественные стратегические изменения финансовой деятельности. Эти изменения носят обычный характер совершенствования отдельных внутриорганизационных параметров финансовой деятельности предприятия, не затрагивая основополагающих принципов построения важнейших обеспечивающих систем его финансового менеджмента.

3. Умеренные стратегические изменения финансовой деятельности. Эти изменения могут характеризоваться появлением новых структурных подразделений в организационной структуре управления финансовой деятельностью; мероприятиями по повышению уровня квалификации и организационной культуры работающих финансовых менеджеров; расширением сферы бухгалтерского учета и финансовой отчетности; усилением системы материального стимулирования финансовых менеджеров; использованием ряда новых методов анализа, планирования и контроля финансовой деятельности.

4. Кардинальные стратегические изменения финансовой деятельности. Такие изменения характеризуются полной перестройкой организационной структуры управления финансовой деятельностью; привлечением значительного числа новых высококвалифицированных финансовых менеджеров и внедрением новой системы материального их стимулирования; внедрением управленческого учета всех основных стратегических показателей финансовой деятельности; внедрением новых финансовых технологий и инструментов осуществления основных финансовых операций; существенным изменением параметров организационной культуры в связи с пересмотром финансовой философии предприятия.

2. Диагностика характера изменения условий внешней финансовой среды на каждом этапе реализации финансовой стратегии предприятия. Характер используемых методов и результаты управления реализацией финансовой стратегии в значительной мере определяются степенью нестабильности факторов внешней финансовой среды. Диагностика условий внешней среды, в которых осуществляется реализация финансовой стратегии предприятия на каждом из ее этапов, позволяет предприятию своевременно разработать комплекс необходимых наступательных или оборонительных стратегических управленческих решений, обеспечивающих реализацию целей его финансового развития.

Теория стратегического менеджмента выделяет четыре основных варианта условий внешней среды, в которых осуществляется реализация стратегии предприятия - относительная стабильность условий внешней среды, предсказанные изменения условий внешней среды, непредсказуемые изменения условий внешней среды, диагностируемые на ранней стадии их возникновения, непредсказуемые неожиданные изменения условий внешней среды.

Основным диагностическим инструментом определения характера изменения условий внешней финансовой среды выступает мониторинг финансового рынка, который в наибольшей степени интегрирует влияние отдельных факторов, оказывающих существенное влияние на финансовое развитие предприятия -- динамику ставки ссудного процента, валютных курсов, нормы инвестиционной прибыли, уровня страховых тарифов и др.

3. Выбор методов управления реализацией финансовой стратегии предприятия, адекватных характеру текущих изменений условий внешней финансовой среды. Он должен исходить из конкретных условий внешней финансовой среды. В комплекс методов управления реализацией стратегии входят как традиционные, так и специальные методы управления реализацией финансовой стратегии. Система основных из этих методов представлена в Табл. 2.

Использование рассмотренных методов позволяет существенно повысить адаптивность и эффективность управления реализацией финансовой стратегии предприятия.

4. Построение эффективной системы контроля реализации финансовой стратегии предприятия. Такая система контроля формируется в рамках финансового контроллинга (специального стратегического его блока). Объектом контроля является уровень реализации стратегических целей этого развития. В связи с этим в качестве количественных стандартов этого вида контроля выступает система целевых стратегических финансовых нормативов.

При формировании системы стратегического финансового контроллинга следует учесть, что контрольный период в этом случае должен быть значительно большим, чем в системе оперативного и текущего финансового контроллинга (от одного квартала до одного года).

Особенностью осуществления стратегического финансового контроллинга является то, что формирование системы приоритетов контролируемых целевых стратегических нормативов, а также составление контрольных отчетов с анализом причин отклонений фактических результатов контролируемых показателей от установленных целевых нормативов, возлагается непосредственно на руководителей отдельных финансовых служб предприятия.

5. Осуществление (при необходимости) корректировки программы стратегического финансового развития предприятия. Такая корректировка может осуществляться в следующих основных случаях:

* при неожиданных изменениях факторов внешней финансовой среды, генерирующих существенные угрозы реализации финансовой стратегии, нейтрализовать которые в полной мере невозможно;

* при неожиданных изменениях факторов внешней финансовой среды, создающих достаточно значимые дополнительные возможности финансового развития предприятия;

* при возрастании внутреннего финансового потенциала предприятия за счет дополнительного эффекта, полученного в результате успешной реализации стратегических изменений;

* при внесении существенных объективно обусловленных корректив в цели корпоративной стратегии, других функциональных стратегий, а также отдельных бизнес стратегий.

Вывод

Итак, я рассмотрела такое понятие, как финансовая стратегия. Она представляет собой систему решений долгосрочного характера по привлечению и использованию финансовых ресурсов, обеспечению финансовой безопасности, включая налоговый аспект, построению эффективной системы управления финансовой деятельностью. Она занимает ключевое положение в системе стратегического управления, которое определяется двумя принципиальными обстоятельствами. С одной стороны, она является одной из базовых функциональных стратегий, имеющей важное предназначение - обеспечивать оптимальное создание и распределение необходимого объема финансовых ресурсов, поддерживать финансовое равновесие и организовывать управление финансовыми рисками применительно к стратегическому периоду. С другой стороны, обладает возможностью обратного воздействия на общую стратегию: часто отсутствие необходимых финансовых ресурсов выступает решающим аргументом и ограничением при выборе и реализации стратегических целей и задач компании.

Необходимость разработки финансовой стратегии определена следующими причинами:

Именно финансовым показателем выражается главная цель и критерий результативности ведения бизнеса. Финансовая стратегия представляет собой важнейший аспект корпоративной и любой специализированной стратегии и обладает универсальным характером.

Финансовые условия (ограничения, возможности и угрозы) являются критическими факторами осуществления хозяйственной деятельности в тактическом и - главное - в стратегическом периодах. Наличие (или отсутствие) этих условий определяет выбор целей, задач и решений, принимаемых для осуществления стратегического управления.

Финансовая стратегия выступает инструментом, обеспечивающим целенаправленную интеграцию всех конкурентных и функциональных стратегий в единую, целостную корпоративную стратегию.

Финансовая стратегия является средством, позволяющим управлять изменениями на базе нейтрализации негативных и активного использования позитивных предпосылок развития. Финансовая стратегия компании: путь к финансовому успеху и стабильности. [Электронный ресурс] Инициативы XXI века. Электронные данные. - 2009. - № 2-2009. Режим доступа: http://www.ini21.ru/?id=324

Финансовая стратегия должна отвечать определенным определенных требованиям - подчинённости главной цели функционирования предприятия; ориентированности на высокий результат финансовой деятельности; реальности (достижимость); измеримости; однозначности трактовки; научной обоснованности; поддержки других целей; гибкости Роль финансовой стратегии в управлении финансами предприятия. [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://www.ekportal.ru/page-id-95.html и другим.

Следует отметить, что процесс разработки и реализации финансовой стратегии предприятия осуществляется по этапам, которые я подробно раскрыла в своем реферате:

1. Определение общего периода формирования финансовой стратегии.

2. Исследование факторов внешней финансовой среды.

3. Оценка сильных и слабых сторон предприятия, определяющих особенности его финансовой деятельности. В

4. Комплексная оценка стратегической финансовой позиции.

5. Формирование стратегических целей финансовой деятельности предприятия.

6. Разработка целевых стратегических нормативов финансовой деятельности.

7. Принятие основных стратегических финансовых решений.

8. Оценка разработанной финансовой стратегии.

9. Обеспечение реализации финансовой стратегии.

10. Организация контроля реализации финансовой стратегии.

Список испол ьзуемой литературы и источников

1. Бланк И.А. Финансовая стратегия предприятия. -- Киев: Ника-Центр Эльга, 2004.

2. Бланк И.А. Финансовый менеджмент: Учебный курс. - 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2005. - 656 с.

3. Морозко Н.И. Финансовый менеджмент: Учебное пособие. - М.: ВГНА Минфина России, 2009. - 198 с.

4. Осташков А.В. Финансовый менеджмент: Комплект учебно-методических материалов. - Пенза: Пензенский региональный центр дистанционного образования. - 2005.

5. Финансовый менеджмент: Учебник для вузов/ Под ред. акад. Г.Б.Поляка. - 2-е изд., перераб.и доп. - М.: ЮНИТИ-ДАНА, 2006. - 527 с.

6. Гениберг., Иванова Н.А., Полякова О.В. Сущность и методические основы разработки финансовой стратегии фирмы [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://www.nsuem.ru/science/publications/science_notes/issue.php?ELEMENT_ID=3344

7. Роль финансовой стратегии в управлении финансами предприятия. [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://www.ekportal.ru/page-id-95.html

8. Финансовая стратегия компании: путь к финансовому успеху и стабильности. [Электронный ресурс] Инициативы XXI века. Электронные данные. - 2009. - № 2-2009. Режим доступа: http://www.ini21.ru/?id=324

Приложения

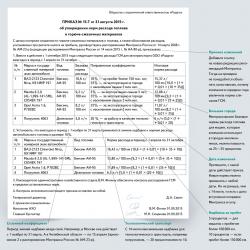

Рис. 1. Матрица возможных стратегических направлений финансового развития предприятия

Рис. 2. Классификация стратегических целей финансовой деятельности

Таблица 1. Система видов главной финансовой стратегии предприятия

Виды базовой корпоративной стратегии | Виды главной финансовой стратегии предприятия | Приоритетные доминантные сферы (направления) стратегического финансового развития предприятия, обеспечивающие реализацию его главной финансовой стратегии | |

1. „Ускоренный рост" | Стратегия финансовой поддержки ускоренного роста предприятия | Ускоренное возрастание потенциала формирования финансовых ресурсов предприятия | |

2. „Ограниченный рост" | Стратегия финансового обеспечения устойчивого роста предприятия | Обеспечение эффективного распределения и использования финансовых ресурсов предприятия | |

3. „Сокращение" | Антикризисная финансовая стратегия предприятия | Фформирование достаточного уровня финансовой безопасности предприятия |

Табл. 2. Система основных методов управления реализацией финансовой стратегии предприятия

Большинство современных крупных предприятий уделяет внимание формированию финансовой стратегии. Подобные активности осуществляются на уровне высшего менеджмента компаний, однако могут в то же время быть в достаточной мере детализированными и предполагать вовлечение руководителей в локальные бизнес-процессы. В чем специфика выстраивания финансовых стратегий на предприятиях? Каковы критерии эффективности их разработки?

Определение финансовой стратегии

Что такое финансовая стратегия? Под этим термином принято понимать план, выработанный каким-либо субъектом хозяйственной деятельности - например, коммерческой фирмой, - который связан с определением эффективных способов получения выручки и снижения расходов компании.

Предназначение финансовой стратегии

Финансовая стратегия призвана содействовать разрешению вопросов, касающихся самоопределения организации как самостоятельного субъекта коммерческих активностей, получения необходимых средств для развития, оптимизации бизнес-модели. Работая в соответствующем направлении, менеджмент организации выявляет закономерности хозяйственного развития фирмы, вырабатывает методы приспособления организации к воздействию тех или иных рыночных, социальных либо политических факторов.

Финансовая стратегия чаще всего связана с оптимизацией основных средств фирмы, распределением прибыли, реализацией расчетов, налоговой, инвестиционной политикой, поиском эффективных механизмов ценообразования. Активности менеджмента в указанных направлениях могут осуществляться как на внутреннем пространстве предприятия, так и в работе на территориях вне корпорации - например, это могут быть переговоры с инвесторами, крупными клиентами, правительственными структурами.

Что позволяет достичь реализация финансовой стратегии?

Разработка финансовой стратегии предприятия и успешная ее реализация позволяют обрести значимые преимущества в области ведения бизнеса. В числе таковых:

- формирование эффективной системы управления денежными ресурсами компании;

- выявление ключевых факторов, влияющих на рентабельность бизнес-моделей с последующим сосредоточением активностей на работе с ними;

- формирование взвешенного, последовательного, рационального подхода к постановке задач и их решению;

- выявление критериев сбалансированности текущей бизнес-модели, а также потенциальных источников дальнейшего роста компании;

- выстраивание прозрачных и объективных инструментов контроля над экономической эффективностью предприятия;

- выявление внутренних и внеших факторов, предопределяющих рентабельность компании;

- выявление ключевых конкурентных преимуществ организации относительно игроков рынка и обеспечение динамичного их задействования.

Выстраивание финансовой стратегии - важнейшее направление деятельности на коммерческом предприятии. Данные активности позволяют осуществить комплексный анализ возможностей фирмы, потенциала ее роста и увеличения конкурентоспособности в том или ином сегменте бизнеса.

Элементы финансовой стратегии

Финансовая стратегия предприятия состоит из следующих ключевых элементов:

- планирования (которое может классифицироваться на различные категории - например, текущие и перспективные активности);

- концентрации денежных ресурсов и формирования необходимой инвестиционной базы;

- формирования резервов, которые могут понадобиться для поддержания устойчивости тех или иных участков бизнеса в случае негативного воздействия тех или иных факторов;

- взаимодействия с партнерами - как в аспекте текущих коммуникаций, связанных с расчетами и взаимным выполнением обязательств, так и в направлении поиска новых контрагентов или, например, инвесторов;

- разработки учетной политики фирмы;

- стандартизации деятельности фирмы на уровне тех или иных бизнес-процессов;

- реализации отчетных процедур;

- подбора новых кадров;

- повышения квалификации штатных сотрудников;

- анализа финансовой деятельности;

- контроля над выполнением пунктов вырабатываемой стратегии.

Работа менеджеров фирмы в рассматриваемых направлениях может быть связана как с поиском объективных закономерностей и факторов, влияющих на хозяйственное развитие фирмы, так и с обнаружением тех, что имеют субъективные характеристики. То есть те цифры, которые менеджмент получил, осуществляя планирование, могут быть не вполне актуальными - к примеру, в силу политического фактора.

Разработка финансовой стратегии может быть проведена на самом высоком уровне - но при наличии напряженности на международной арене, у предприятия могут возникнуть сложности с реализацией намеченных задач.

Стратегические направления развития фирмы

Полезно будет рассмотреть то, какие ключевые стратегические направления в развитии фирмы выделяют современные исследователи. В числе таковых:

- политика в области оптимизации налогообложения;

- исследование возможностей для формирования наиболее адекватных цен;

- инвестиционная политика.

Первое направление активностей будет связано прежде всего с изучением правовой базы на уровне федерального, регионального либо муниципального законодательства. Что касается политики ценообразования, то определение ее ключевых направлений, вероятнее всего, предопределит необходимость менеджерам делать акцент на изучении внешних рыночных факторов. Инвестиционная политика, в свою очередь, будет в большей степени базироваться на исследовании внутренних бизнес-процессов, выстраиваемых на предприятии.

Цели выстраивания финансовой стратегии

Рассмотрим теперь то, какими могут быть цели финансовой стратегии компании. Чаще всего они имеют коммерческий характер. То есть они будут связаны с желанием менеджеров предприятия извлекать как можно больше прибыли и снижать издержки - как мы уже сказали выше. Однако финансовая стратегия организации также может отражать предпочтения владельцев фирмы в области решения не только коммерческих, но и социальных либо политических задач.

В первом случае работа собственников и менеджеров предприятия, возможно, будет предполагать создание как можно большего количества рабочих мест с высокой зарплатой. Что касается решения политических задач, то приоритеты в финансовой стратегии фирмы могут быть в этом случае сконцентрированы в направлении либо формирования градообразующего предприятия, либо экономического развития региона. Вследствие этого собственники и руководители компании могут рассчитывать на определенные преференции на выборах, на реализацию «лобби» и иных активностей в области муниципальной, региональной политики, а в некоторых случаях - на уровне общенациональных процессов.

Разновидности финансовой стратегии

Изучим то, в каких разновидностях может быть представлена финансовая стратегия предприятия. Современные экономисты подразделяют рассматриваемые активности на:

- генеральные;

- оперативные;

- тактические.

Изучим их подробнее.

Генеральная стратегия

Что касается первой разновидности финансовой стратегии, то она предопределяет, на каких принципах будет основываться развитие предприятия. Таковые могут быть основаны на формировании приоритетов в выпуске того или иного товара, задействовании конкретной технологии, акцентированном продвижении фирмы на том или ином рынке сбыта.

Оперативная стратегия

Финансовая стратегия, классифицируемая как оперативная, будет связана с определением инструментов, посредством которых менеджмент должен вести предприятие к достижению тех целей, что определены на генеральном уровне. Например, если ключевым принципом развития фирмы выбрано освоение рынков, расположенных в Юго-Восточной Азии, то оперативные задачи могут быть связаны с закупками оборудования, которое позволит сделать производство конкурентным в отношении поставщиков из соответствующего региона.

Оперативная финансовая стратегия фирмы, как правило, связана с осуществлением контроля над текущим расходованием финансовых средств, которыми располагает предприятие. Так, менеджмент может решать задачи, связанные с: учетом валовых доходов, расчетами с поставщиками, извлечением прибыли за счет эмиссии ценных бумаг, учетом валовых расходов, выплатой зарплаты сотрудникам, уплатой налогов в бюджет. Если модернизация производства, позволившая высти предприятию на требуемый уровень конкурентоспособности относительно азиатских конкурентов, достигнута, то задача менеджмента - выявить, насколько соответствующие нововведения оказываются совместимыми с текущей бизнес-моделью фирмы, ее обязательствами перед контрагентами и государством.

Тактический аспект стратегии

Тактическая часть финансовой стратегии предполагает локализацию задач на уровне конкретных бизнес-процессов. Подобные активности могут быть связаны с закупкой новых фондов для отдельно взятых производственных линий или, например, приобретением расходных материалов. Финансовый контроль над расчетами, сопровождающими решение соответствующих задач, может проводиться с высокой частотой либо в привязке к локальным операциям - например, связанным с перечислением денежных средств поставщику оборудования по текущему контракту.

Критерии эффективности финансовой стратегии предприятия

Исходя из каких критериев должно осуществляться формирование финансовой стратегии фирмы, а также ее последующая реализация?

Касательно первого этапа управленческих активностей можно выделить следующую совокупность условий, повышающих вероятность выстраивания эффективных подходов к развитию бизнеса:

- необходимая детализация производственных процессов (ключевым фактором конкурентоспособности может быть локальный участок бизнеса, который, казалось бы, не может быть определяющим с точки зрения рентабельности предприятия);

- адекватная оценка финансовых факторов (завышенные ожидания по выручке могут привести к неудаче в реализации инвестиционных планов, заниженные - к недостаточно динамичному росту фирмы, как следствие - снижению доли на рынке);

- должное внимание внешним факторам (как мы отметили выше, даже самая эффективная бизнес-модель может оказаться бесполезной, если ее реализации мешают политические события).

Касательно этапа реализации финансовой стратегии исследователи рекомендуют обратить внимание на следующие критерии его эффективности:

- обеспечение устойчивой институциональной и кадровой основы деятельности фирмы на различных этапах выполнения пунктов выработанных планов (задумка менеджеров может оказаться великолепной, но недостаточно высокая квалификация кадров либо несовершенные механизмы внутрикорпоративных коммуникаций могут помешать ее реализации);

- обеспечение эффективных механизмов контроля над решением поставленных задач;

- своевременная аналитика достигнутых результатов (которая может помочь выявить какие-либо недочеты текущей стратегии либо, наоборот, ее самые сильные места, которые можно будет впоследствии задействовать с целью повышения конкурентоспособности бизнеса).

Итак, мы рассмотрели то, каким образом может выстраиваться финансовая стратегия предприятия. Собственники и менеджеры фирмы в ходе ее реализации сталкиваются с необходимостью решения непростых задач, но подобные активности стоят того, поскольку предопределяют уровень конкурентоспособности бизнеса.

Вместе с тем финансовая стратегия управления коррелирует с другой категорией менеджмента - тактикой. Изучим данный аспект подробнее.

Финансовая тактика

Финансовая стратегия и финансовая тактика - явления, которые тесно связаны между собой. Есть точка зрения, по которой второй элемент является неотъемлемой частью первого, поэтому рассматривать их в разных контекстах не вполне корректно. Подобный сценарий мы рассмотрели выше - исследовав один из подходов к классификации стратегий, по которому предполагается выделение тактической ее разновидности.

Финансовая тактика: практические примеры

Есть и другой тезис, по которому финансовая стратегия и финансовая тактика руководства фирмы могут коррелировать на уровне методов, но предполагать решение разных задач. Например, менеджмент предприятия может принять решение о смене банка, обслуживающего РКО организации. С точки зрения финансовой стратегии каких-либо значимых задач в этом случае не решается. Однако менеджмент предпринимает, очевидно, тактический ход, связанный, возможно, с подписанием контракта с более устойчивым банком.

Еще один пример соответствующего типа решений: корректировка перечня полномочий финансового директора - как вариант - в пользу передачи части таковых генеральному. Опять же, с точки зрения стратегии решение незначительное. Но в аспекте тактики оно может быть исключительно важным в силу того, что генеральный директор, пройдя специализированные обучающие курсы, приобретет больший объем компетенций в части некоторых хозяйственных вопросов, а потому справится с их решением лучше, чем руководитель более узкого профиля.

Кафедра Общего Менеджмента

Допустить к защите

Зав.кафедрой Сафиуллин М.Р.

__________________________________

«____» _____________________200__ г.

КУРСОВОЙ ПРОЕКТ

Финансовые стратегии

Казань 2006

Введение………………………………………………………………….…….3

Финансовая стратегия организации: понятие, содержание………………….…….5

1.1 Понятие финансовой стратегии…………………………………………….…….5

1.2 Методы финансовой стратегии……………………………………………….……7

2 Виды финансовых стратегий…………………………………………………………..11

2.1 Стратегия привлечения финансовых ресурсов…………………..……………11

2.2 Стратегия финансового инвестирования………………………...……………14

2.3 Стратегический подход к управлению текущими финансовымиоперациями………………………………………………………………………….17

2.4 Стратегии управления рисками и обеспечения финансовой устойчивости фирмы……………………………………………………………………………………19

3 Пример формирования финансовой стратегии на основе нефтяной компании «ЛУКойл»…………………………………………………………………………….23

Заключение………………………………………………………..…………..……35

Список использованной литературы…………………………………………….37

Введение

Коренная ломка экономической системы в сторону рыночных отношений предъявила свои требования к хозяйствующим субъектам. В настоящее время этап экономического развития России характеризуется активным ростом предпринимательской деятельности и переходом к разнообразным формам собственности. Адаптируясь к рыночным отношениям, фирмы ориентируют свою деятельность на удовлетворение спроса и потребностей рынка, на организацию своего производства только конкретных видов продукции, которые пользуются спросом и принесут предприятию прибыль, необходимую для развития. В этих условиях необходимо выстраивать совершенно новые подходы и требования в организации управления деятельностью предприятия. Стратегическая установка в поведении фирмы в целом обусловливает и ее финансовую стратегию. Существует не только прямая связь: стратегия фирмы - финансовая стратегия фирмы, но и обратная связь: финансовая стратегия фирмы - стратегия фирмы. То есть финансовая стратегия фирмы обладает определенной самостоятельностью по отношению к самой стратегии фирмы. Поэтому у предпринимателя больше свободы при формулировании финансовой стратегии фирмы, чем при формулировании обшей стратегической линии поведения предприятия.

В настоящее время для постижения различий в обозначенных стратегиях и выявления их приоритетов используется теория и практика современного зарубежного менеджмента и результаты адаптации его отдельных элементов в российскую практику планирования и прогнозирования деятельности предприятия.

В данной работе рассматриваются понятие, содержание и основные виды финансовых стратегий. При этом учитываются тенденции развития финансовых стратегий, его современное состояние, так и дальнейшие перспективы.

Выбор темы не случаен, так как развитие рыночных процессов в России способствовало формированию финансовой стратегии как науки, а так же ее широкое распространение на практике. Деятельность предприятия характеризуют показатели его финансового состояния, которые являются индикаторами всего хозяйственного процесса. Финансовое состояние определяет конкурентоспособность организации, ее потенциал в деловых отношениях, в итоге - положение на финансовом рынке. Для благоприятного функционирования предприятия необходимо эффективно организовать процесс управления его финансовой деятельностью.

Цель данной курсовой работы заключается в выявлении специфических признаков характерных для финансовой стратегии и ее виды, выявлении отличительных особенностей в формировании фондового портфеля, а также рассмотрим финансовую стратегию на примере российской нефтяной компании «ЛУКойл», которая наиболее успешно применила последние достижения финансовой стратегии в своей повседневной деятельности. Данная постановка цели напрямую отражает структуру данной работы.

При работе над курсовым проектом были использованы абстрактно-логические и монографические методы. Кроме того, были изучены материалы как учебной литературы, так и специализированной, а также материалы статей и других публицистических изданий.

Исследование практической части работы проводилось на основе периодических изданий за последние 2 года, в частности, основными источниками являлись журналы: «Финансы и кредит», «Экономический анализ: теория и практика», «Финансовый бизнес», а так же официальный сайт компании «ЛУКойл».

Мы надеемся, что рассмотренная в курсовой работе тема будет полезна для изучения, благодаря своей актуальности.

Финансовая стратегия организации: понятие, содержание и анализ

1.1 Понятие финансовой стратегии

Как известно, в современной системе управления организацией занимает ее общая экономическая стратегия, или стратегия экономического развития, компонентом которой, причем весьма существенным, является финансовая стратегия. Существенность эта объясняется координирующей ролью финансов в системе управления организацией, а также тем особым местом, которое занимают финансовые ресурсы среди других ресурсов организации - материальных и трудовых, поскольку именно финансовые ресурсы могут быть конвертированы в любой другой вид ресурсов с минимальным временным лагом.

Финансовая стратегия организации может рассматриваться как ее долгосрочная программа действий в сфере финансов (на 5 и более лет).

Будучи наиболее важной составляющей общей экономической стратегии, финансовая стратегия направлена на достижение в долгосрочной перспективе целей организации в соответствии с ее миссией путем обеспечения формирования и использования финансовых ресурсов, т.е. управления финансовыми потоками организации, и прежде всего на обеспечение конкурентоспособности организации, которая включается в устойчивости:

роста объемов производства;

инвестиционной активности;

инновационной активности;

благосостояния работающих и собственников организации.

При этом финансовую стратегию организации следует классифицировать на два вида: генеральная финансовая стратегия; финансовая стратегия отдельных задач.

Классификационным признаком в данном случае является объем решаемых задач в сфере финансов.

Генеральная финансовая стратегия является составляющей общей экономической стратегии организации и связана с реализацией всех финансовых аспектов ее миссии.

Очевидно, что перечень задач финансовой стратегии определяется ее целями в каждом конкретном случае. Однако, по мнению авторов данной статьи, цель, присущая финансовой стратегии практически любой коммерческой организации - максимизация благосостояния собственников этой организации - может определять ряд некоторых общих задач, также присущих ее финансовой стратегии, к которым относятся:

определение финансового состояния организации на основе анализа;

оптимизация оборотных средств организации;

определение доли и структуры заемных средств и их эффективности;

оптимизация инвестиций и источников средств для развития производства;

прогнозирование прибыли организации;

оптимизация распределения прибыли;

оптимизация налоговой политики "с максимальным учетом возможных льгот и недопущения штрафов и переплат;

определение направления вложения высвобождающихся денежных средств с целью получения максимальной прибыли, в том числе приобретение ценных бумаг смежных предприятий;

анализ применения и выбор наиболее эффективных форм безналичных расчетов, в том числе с использованием векселей;

разработка ценовой политики применительно как к выпускаемой, так и к покупаемой продукции с учетом финансового состояния организации;

определение политики внешнеэкономической деятельности.

Требуется особо подчеркнуть, что задачи финансовой стратегии должны быть сопоставимы возможностями организации. Реализация финансовой стратегии должна осуществляться на основ сочетания жесткого централизованного финансового стратегического руководства и гибкого своевременного реагирования на изменившиеся условия.

Предполагает формирование и использование финансовых ресурсов для реализации базовой стратегии предприятия и соответствующих курсов действий. Она позволяет экономическим службам предприятия создавать и изменять финансовые ресурсы и определять их оптимальное использование для достижения целей функционирования и развития предприятия.

Важность данной функциональной стратегии заключается в том, что именно в финансах отражаются через систему экономических показателей все виды деятельности, происходит балансировка функциональных задач и их подчиненность достижению основных целей предприятия. С другой стороны, финансы - это источник, исходный момент для выработки остальных функциональных стратегий, так как финансовые ресурсы часто выступают одним из важнейших ограничений объема и направлений деятельности предприятия.

Процесс финансового управления на предприятии как достаточно динамичный процесс очень чувствителен к изменениям внешней экономической и социополитической среды (циклам деловой активности экономики, темпам инфляции, государственной экономической политике, политической обстановке и т. п.). Процесс обоснования и принятия решений в сфере финансов, включая структуру и направления предпринимательской деятельности, задолженностью, дивидендами и активами - это процесс стратегического управления, поскольку касается прежде всего долгосрочных перспектив развития предприятия, а не оперативных действий. Именно в связи с этим руководители экономических служб предприятий должны быть в союзе с высшим руководством предприятий и участвовать непосредственно в выработке общей (базовой) стратегии предприятия.

В условиях рыночной экономики выработке финансовой стратегии предшествует детальный экономический функционирования предприятия, включающий:

Анализ хозяйственной деятельности предприятия;

Определение финансовых возможностей предприятия.

Анализ хозяйственной деятельности предприятия позволяет оценить эффективность его деятельности, вскрыть «узкие» места и резервы производства, определить факторы снижения себестоимости продукции, повышения прибыльности, пути роста производительности труда, характер загрузки и эффективность использования основных производственных фондов.

С точки зрения обоснования и разработки финансовой стратегии предприятия анализ хозяйственной деятельности целесообразно проводить по следующим основным направлениям:

Оценка возможности предприятия оплатить наступившие краткосрочные обязательства;

Оценка уровня (предела), до которой предприятие может финансироваться за счет заемных средств;

Измерение эффективности использования предприятием всего комплекса собственных ресурсов;

Оценка эффективности управления предприятием, включая прибыльность его деятельности.

Определение финансовых возможностей предприятия обусловлено оценкой его настоящего и будущего потенциала в фондообразовании, размерах и источниках реализации базовой стратегии развития предприятия. Поэтому финансовые возможности не только определяют готовность предприятия к стратегическим действиям, но и во многом определяют характер этих действий. Так, например, при стратегии роста такие финансовые возможности, как объем финансовых ресурсов в рублях и конвертируемой валюте, износ оборудования и ряд других, определяют выбор альтернативы стратегии роста: развитие нового производства, диверсификация, межфирменное сотрудничество или внешнеэкономическая деятельность.

Основные компоненты финансовой стратегии предприятия.

1. Структура предпринимательства. В соответствии со стратегическими целями, которые выражаются в конкретных числовых показателях, и выработанной базовой стратегией развития предприятия его экономические службы разрабатывают основные принципы финансовой стратегии:

Основные направления распределения прибыли;

Обеспечение ликвидности предприятия.

Увеличение активов предприятия, в том числе финансовых ресурсов и рационализацию их структуры;

Особое внимание уделяется определению источников финансирования, в том числе заемным возможностям (например, может быть обоснована специальная политика получения займов).

2. Структура накопления и потребления. Данный компонент финансовой стратегии заключается в оптимизации соотношения между фондами потребления и накопления, обеспечивающего реализацию базовой стратегии.

3. Стратегия задолженности. Она определяет основные элементы кредитного плана: источник получения кредита, сумму кредита и график его возвращения.

Важность данного компонента финансовой стратегии предприятия обусловливается тем, что кредитоспособность предприятия один из основных свойств стабильного существования на рынке. Именно по этой причине способы и методы получения кредитов и их погашения выделяются в специальную стратегию задолженности.

4. Стратегия финансирования функциональных стратегий и крупных программ. Данный компонент финансовой стратегии предполагает такое управление финансированием функциональных стратегий и крупных программ, которое не укладывается в годовой период. Чаще всего данная стратегия включает в себя решения по капитальным вложениям:

На социальные программы;

На улучшение и восстановление существующих активов (основных производственных фондов);

На новое строительство, приобретение и поглощение, НИОКР и т. д.

В результате реализации всех компонентов финансовой стратегии предприятия разрабатывается долгосрочный финансовый план, который рассматривается в качестве синтезирующего документа, балансирующего все функциональные стратегии, крупные программы и обеспечивающего достижение выработанных ранее стратегических целей развития предприятия.

В процессе разработки финансовой стратегии предприятия необходимо руководствоваться тремя основными принципами:

Простота;

Постоянство;

Защищенность.

Простота финансовой стратегии предприятия предполагает, что она должна быть элементарна по своему построению для восприятия всеми сотрудниками предприятия вне зависимости от того, в каком подразделении они работают. Это позволяет надеяться, что действия всех работников предприятия будут направлены на достижение общих целей его развития.

Постоянство финансовой стратегии предприятия обусловлено тем, что в случае коренных изменений в процессе реализации другие функциональные подразделения предприятия не смогут сразу перестроиться, что приведет к «дисбалансу» в функционировании предприятия.

Зашищенность финансовой стратегии предприятия предполагает, что она спроектирована с определенным «запасом прочности», учитывая возможные возмущения внешней среды. Наличие финансовых резервов, четкая скоординированность функциональных стратегий и означает защищенность финансовой стратегии с точки зрения реализации стратегических целей развития.

Успешная реализация финансовой стратегии в значительной степени определяется становлением и развитием системы финансового планирования, включающей кратко-, средне- и долгосрочное планирование.

Долгосрочное финансовое должно предусматривать планирование структуры капитала и его связанности. Оно тесным образом связано с инвестиционным планированием. Главная задача долгосрочного финансового планирования - обеспечить предприятию долгосрочное структурное равновесие. Это дает возможность при возникновении определенного дисбаланса принимать своевременные меры.

Целью структурного поддержания ликвидности является обеспечение предприятию возможности финансировать свою деятельность путем привлечения собственного, заемного капитала. Потенциальные кредиторы предприятия оценивают его на основе использования специальных финансовых показателей, таких как, например, коэффициент ликвидности.

В рамках долгосрочного финансового планирования следует заложить определенную сбалансированность планов. Финансовыая система балансов на перспективу основана на инвестиционных бизнес-проектах, расчитанных с учетом дисконтированных денежных потоков средств, авансированных за счет собственных и заемных капитализированных ресурсов. Планирование структуры баланса позволяет оценивать финансовые возможности предприятия и на ранних стадиях предсказывать потенциальную готовность кредиторов предоставлять заемный капитал.

Вместе с тем планирование структуры баланса не может отразить, находятся ли в состоянии равновесия долгосрочные поступления и выплаты в сфере оборота инвестиций и долгосрочного финансирования для того же планируемого периода. Для этих целей долгосрочное балансовое финансирование необходимо дополнить обобщенным (интегрированным) финансовым планированием, ориентированным на потоки платежей.

Долгосрочное финансовое планирование должно дополняться среднесрочным, предусматривающим уточнение планируемых выплат и поступлений, их объемов и сроков.

Примерная структура среднесрочного финансового плана приведена в табл. 6.1.

Среднесрочный финансовый план должен иметь скользящий характер, который ориентируется на основные потоки платежей на предприятии. Этот план должен служить основой для обеспечения текущей ликвидности и дополнять долгосрочный финансовый план.

Таблица 6.1 Структура среднесрочного финансового плана

| № п/п | Наименование раздела | |

| Оборот | В данном разделе находит отражение основной финансовый поток предприятия, который обеспечивает текущие поступления с оборота, соответствующие его текущей деятельности |

|

| Текущие внешние для предприятия платежи | Этот раздел отражает платежи предприятия, которые не связаны непосредственно с его основной деятельностью |

|

| Инвестиционная деятельность | В данном разделе плана отражаются поступления и выплаты от долгосрочной инвестиционной деятельности предприятия |

|

| Платежи, связанные с заемным финансированием | В данном разделе планируются все поступления и выплаты - погашение долгов и получение новых кредитов, которые должны произойти в течение планируемого периода |

|

| Платежи от неосновной деятельности | В данном разделе планируются поступления и выплаты от неосновной для предприятия деятельности, которые влияют на результаты его функционирования |

|

| Налоговые платежи | Данный раздел отражает планируемые выплаты налогов |

|

| Прочие платежи | В данном разделе планируются преимущественно дивидендные платежи для акционерных обществ, а также возможные поступления от увеличения собственного капитала |

Кроме того, среднесрочный финансовый план должен предоставлять возможность для своевременного распознавания либо недостатка, либо избытка финансовых средств на предприятии.

Наиболее детальное финансовое планирование осуществляется в рамках краткосрочного финансового плана. Этот план должен отражать финансовые резервы, которыми может располагать предприятие. В качестве таких резервов могут предусматриваться:

Ликвидные средства, которые превышают заранее предусмотренную величину;

Мобилизованное имущество предприятия (например, средства от продажи финансовых активов);

Расширение кредитных линий;

Краткосрочное расширение базы собственного капитала предприятия.