Расчет npv если даны fcff и dcf. Npv (чистая текущая стоимость). Как инфляция влияет на расчет ЧДД

Деньги, которыми вы располагаете сейчас, представляют большую ценность, чем деньги, которые у вас появятся позже. Чтобы определить эту разницу при оценке инвестиций, лучше всего подойдет показатель чистой приведенной стоимости (NVP).

Большинство людей знают, что деньги, которые у вас есть сейчас, более ценны, чем деньги, которые вы получите потом. Это связано с тем, что вы можете использовать их, чтобы заработать еще больше денег, управляя бизнесом, или купив что-то сейчас, чтобы продать это позже, или просто вкладывая деньги банк и зарабатывая проценты.

Будущие деньги также менее ценны, потому что инфляция снижает их покупательную способность. Это называется временной стоимостью денег .

Но как именно можно сравнить текущую стоимость денег со стоимостью денег в будущем? Именно для этого финансисты рассчитывают чистую приведенную стоимость.

Что такое чистая приведенная стоимость?

Чистая приведенная стоимость или NPV (от англ. "Net Present Value") представляет собой текущую стоимость денежных потоков , с учетом требуемой нормы доходности вашего проекта, по сравнению с вашими первоначальными инвестициями.

Показатель чистой приведенной стоимости - это выбор большинства финансовых аналитиков. На это есть две причины.

- Во-первых , NPV учитывает временную стоимость денег, т.е. переводит будущие денежные потоки в сегодняшние деньги.

- Во-вторых , он дает конкретное число, которое менеджеры могут использовать, чтобы легко сравнить первоначальные денежные затраты с текущей денежной отдачей.

Показатель NPV намного превосходит метод окупаемости (PP), который также часто используется.

Привлекательность показателя PP заключается в том, что его легко вычислить и просто понять: когда вы вернете деньги, которые вы вложили? Но он не принимает во внимание то, что покупательная способность денег сегодня больше, чем покупательная способность той же суммы денег в будущем.

Это то, что делает NPV превосходным методом оценки инвестиций. К счастью, сегодня с помощью финансовых калькуляторов и электронных таблиц NPV почти так же легко вычислить, как и PP.

Менеджеры также используют NPV, чтобы решить, делать ли крупные закупки, например, оборудования или программного обеспечения. Он также используется в слияниях и поглощениях (хотя в этом сценарии NPV называется моделью дисконтированных денежных потоков).

Фактически, это модель, которую использует Уоррен Баффет для оценки компаний.

Каждый раз, когда компания использует сегодняшние деньги для получения будущей прибыли, можно смело применять NPV.

Как рассчитать NPV?

Сегодня почти никто не вычисляет NPV каноническим способом. В Excel есть функция NPV, которая упрощает работу, когда вы ввели свой денежный поток расходов и доходов. (Откройте в Excel справку по функции «NPV», и вы получите мини-учебник по расчету этого показателя ).

Многие финансовые калькуляторы также включают функцию NPV.

Тем не менее, даже если вы не математический ботаник, полезно понять математику этого коэффициента. Даже опытные аналитики могут не помнить или понимать математику, хотя это довольно просто.

Расчет выглядит следующим образом:

NPV = ∑

(

Денежный поток за n лет /

(1 + Ставка дисконтирования) n

)

Где «n» - это количество лет в рассматриваемом периоде. Т.е. за период дисконтирования денежного потока.

В результате мы получаем сумму текущей (приведенной) стоимости денежных потоков (положительных и отрицательных) за каждый год, дисконтированную таким образом, чтобы она отражалась в сегодняшней стоимости денег.

Чтобы сделать это вручную, вы сначала вычисляете текущую стоимость прогнозируемых денежных потоков за каждый год периода и делите его на (1 + Ставка дисконтирования) в степени, равной количеству лет в периоде.

Таким образом, для 5-летнего денежного потока расчет для каждого года этого 5-летнего периода выглядит следующим образом:

Денежный поток за год /

(1 + Ставка дисконтирования) 5

То есть, вы рассчитываете этот показатель для каждого из этих 5 лет, а затем суммируете полученный результаты за каждый год. Это и будет текущая стоимость всех ваших прогнозируемых доходов. Затем вы вычитаете свои первоначальные инвестиции из этого числа, чтобы получить NPV.

Если NPV отрицательный, то проект нерентабелен. В конечном итоге это приведет к утечке денежных средств из бизнеса. Однако, если показатель положительный, проект можно принять. Чем больше положительное число, тем больше выгода для компании.

Теперь вам будет интересно побольше узнать о ставке дисконтирования.

Ставка дисконтирования (от англ. "discount rate") специфична для компании, поскольку она связана с тем, как компания ведет свою основную деятельность. Это норма прибыли, которую ожидают инвесторы от компании, или стоимость заимствования денег.

Если акционеры ожидают 12-процентного дохода, то это и есть ставка дисконтирования, которую компания будет использовать для расчета NPV. Если фирма выплачивает 4% по ее долгу, то она может использовать эту цифру в качестве ставки дисконтирования. Как правило, эту ставку определяет финансовый директор и его служба.

Каковы распространенные ошибки, которые делают люди при расчете NPV?

Есть две вещи, о которых следует знать при использовании NPV.

Во-первых , этот показатель трудно объяснить другим, то есть нефинансовым специалистам.

Дисконтированная стоимость будущих денежных потоков - это не та фраза, которую можно легко удалить из нефинансового языка.

Тем не менее, этот показатель стоит лишних усилий, чтобы объяснить его. Любая инвестиция, которая проходит тест NPV, увеличит акционерную стоимость, а любые инвестиции, которые не прошли этот тест, (если они будут осуществлены), непременно повредят компании и ее акционерам.

Второе , о чем должны помнить менеджеры, заключается в том, что расчет NPV основан на нескольких предположениях и оценках, а это значит, что он может быть субъективен и подвержен ошибкам. Вы можете уменьшить риски, дважды проверив свои оценки и сделав анализ чувствительности после того, как сделали свой первоначальный расчет.

Есть три узких места, где вы можете сделать ошибочные оценки, которые резко повлияют на конечные результаты вашего расчета.

- Первоначальные инвестиции. Знаете ли вы, сколько проект или расходы будут стоить? Если вы покупаете оборудование, имеющее фиксированную цену, то риска нет. Но если вы обновляете свою ИТ-систему и планируете затраты на персонал в зависимости от сроков и этапов проекта, а также собираетесь делать предполагаемые закупки, суммы могут быть достаточно условными.

- Риски, связанные со ставкой дисконтирования. Вы используете сегодняшнюю ставку и применяете ее к будущим доходам, поэтому есть вероятность, что в третьем году проекта процентные ставки будут увеличиваться, а стоимость ваших средств повысится. Это будет означать, что ваши доходы за этот год будут менее ценными, чем вы изначально думали.

- Прогнозируемые результаты вашего проекта. Именно здесь финансовые аналитики часто ошибаются в оценке. Вы должны быть относительно уверены в прогнозируемых результатах вашего проекта. Эти прогнозы, как правило, оптимистичны, потому что люди ХОТЯТ сделать проект или ХОТЯТ купить оборудование.

Показатель Net present value, или NPV инвестиционного проекта позволяет определить, какой доход получит инвестор в денежном выражении вследствие своих инвестиций. Другими словами, NPV проекта показывает размер финансовых поступлений как результата вложений в инвестиционный проект с учётом сопутствующих затрат, то есть - чистый дисконтированный доход. Что такое NPV на практике и как рассчитать чистый дисконтированный доход, станет понятно из приведённой ниже NPV-формулы и пояснений к ней.

Понятие и содержание значения NPV

Прежде чем при переходе к теме NPV говорить, что это такое и как его рассчитать, надо понять значение фразы, из которой складывается аббревиатура. Для словосочетания «Net present value» в отечественной экономической и математической литературе можно найти несколько традиционных вариантов перевода:

- В первом варианте, характерном для математических учебников, NPV определяется как чистый дисконтированный доход (ЧДД).

- Второй вариант – чистая приведённая стоимость (ЧПС) – наряду с первым считается самым употребляемым.

- Третий вариант – чистый приведенный доход – совмещает в себе элементы первого и второго переводов.

- Четвёртый вариант перевода термина NPV, где PV – это «текущая стоимость», наименее распространён и широкого хождения не имеет.

Независимо от перевода, значение NPV остаётся неизменным, а термин этот означает, что

NPV – это такое чистое приведённое к текущему моменту значение стоимости. То есть, дисконтирование денежного потока как раз и рассматривается как процесс установления его (потока) стоимости посредством приведения стоимости совокупных выплат к определённому (текущему) моменту времени. Поэтому определение значения чистого дисконтированного дохода (NPV) становится, наряду с IRR, ещё одним способом оценить эффективность инвестиционных проектов заранее.

На уровне общего алгоритма, чтобы определит перспективность бизнес-проекта по данному показателю, нужно сделать следующие шаги:

- оценить движение денежных потоков – первоначальные вложения и ожидаемые поступления,

- установить стоимость капитала – посчитать ставку,

- дисконтировать входящие и выходящие денежные потоки по установленному показателю ставки,

- суммировать все дисконтированные потоки, что и даст величину NPV.

Если NPV-расчет демонстрирует величины больше нуля, значит, инвестиции прибыльны . Причём, чем больше число NPV, тем больше, при прочих равных, ожидаемое значение прибыли. Учитывая, что доход кредиторов обычно бывает фиксированным, всё, что проект принесет сверх него, принадлежит акционерам – с положительным NPV акционеры заработают. Обратная ситуация с NPV меньше нуля сулит инвесторам убытки.

Возможна ситуация, при которой чистый дисконтированный доход будет равен нулю. Это означает, что денежных потоков хватает на возмещение инвестированного капитала без прибыли. При одобрении проекта с NPV равным нулю, размер компания увеличится, но цена акций останется неизменной. Но инвестирование в такие проекты может быть связано с социальными или экологическими задачами инициаторов процесса, что делает возможным инвестирование в подобные проекты.

Формула NPV

Рассчитывают чистый дисконтированный доход по формуле расчета, которая в упрощённом виде выглядит как PV – ICo, где PV представляет собой текущие показатели денежного потока, а ICo – размер первоначальной инвестиции. В более сложном виде, где показан механизм дисконтирования, формула выглядит следующим образом:

NPV= - ICo + ∑ n t=1 CF t / (1 + R) t

Здесь:

Здесь:

- NPV – чистый дисконтированный доход.

- CF – Cash Flow – денежный поток (инвестиционные платежи), а t рядом с показателем – время, в течение которого осуществляется денежный поток (например, годичный интервал).

- R – Rate – дисконт (ставка: коэффициент, который дисконтирует потоки).

- n – количество этапов реализации проекта, определяющее длительность его жизненного цикла (например, количество лет).

- ICo – Invested Capital – начальный инвестируемый капитал.

Таким образом, NPV рассчитывается как разность совокупных денежных потоков, актуализированных на определённый момент времени по факторам риска и первоначальной инвестиции, то есть, считается инвесторская прибыль как добавочная стоимость проекта.

Поскольку для инвестора важно не только выгодное вложение, но и грамотное управление капиталом на протяжении продолжительного времени, данная формула может быть ещё расширена так, чтобы предусматривать не разовые, а дополнительные периодические вложения и коэффициент инфляции (i)

NPV= ∑ n t=1 CF t / (1 + R) t - ∑ m j =1 IC j / (1 + i) j

Пример расчёта NPV

Пример расчета для трёх условных проектов позволяет, как рассчитать NPV, так и определить, какой из проектов будет более привлекательным для инвестирования.

Согласно условиям примера:

- начальные инвестиции – ICo – в каждый из трёх проектов равны 400 у.е.,

- норма прибыли – ставка дисконтирования – составляет 13%,

- прибыль, которые могут приносить проекты (по годам), расписана в таблице на 5-летний срок.

Рассчитаем чистый дисконтированный доход, чтобы выбрать наиболее выгодный для инвестирования проект. Фактор дисконтирования 1/(1 + R) t для интервала в один год будет t = 1: 1/(1+0,13)1 = 0,885. Если пересчитать NPV каждого сценария по годам с подстановкой в формулу определяющих значений, то получается, что для первого проекта NPV= 0,39, для второго – 10,41, для третьего – 7,18.

По этой формуле чистый приведённый доход выше всего у второго проекта, поэтому, если основываться только на параметре NPV, то он и будет самым привлекательным для инвестиций с точки зрения прибыли.

Однако сравниваемые проекты могут иметь разную продолжительность (жизненный цикл). Поэтому нередки ситуации, когда, например, при сравнении трёхлетнего и пятилетнего проектов NPV будет больше у пятилетнего, а среднее значение по годам – у трёхлетнего. Чтобы не возникло противоречий, рассчитываться в таких ситуациях должна ещё и среднегодовая норам доходности (IRR).

Кроме того, объём первоначальных инвестиций и ожидаемая прибыль известны не всегда, что создаёт сложности в применении расчётов.

Сложности применения расчётов

Как правило, в реальности считанные (подставляемые в формулу) переменные редко бывают точны. Главную сложность представляет определение двух параметров: оценки всех связанных с проектом денежных потоков и ставки дисконтирования.

Денежные потоки представляют собой:

- первоначальную инвестицию – стартовый отток средств,

- годовые притоки и оттоки средств, ожидаемые в последующие периоды.

В совокупности величина потока говорит о количестве денежных средств, которое есть в распоряжении предприятия или компании в текущий момент времени. Он же является показателем финансовой устойчивости компании. Для вычисления его значений надо из величины Cash Inflows (CI) – притока денежных средств – вычесть Cash Outflows (CO), отток:

При прогнозировании потенциальных поступлений нужно определить характер и степень зависимости между влиянием факторов, которые формируют денежные поступления, и самим наполнением денежного потока. Процессуальная сложность большого комплексного проекта ещё и в объёме информации, которую необходимо учесть. Так в проекте, связанном с выпуском нового товара нужно будет спрогнозировать объём предполагаемых продаж в штуках, одновременно определив цену каждой проданной единицы товара. А в долгосрочном периоде, для того, чтобы это учесть, возможно, потребуется основываться в прогнозах на общем состоянии экономики, подвижности спроса в зависимости от потенциала развития конкурентов, на эффективность рекламных кампаний и массу других факторов.

При прогнозировании потенциальных поступлений нужно определить характер и степень зависимости между влиянием факторов, которые формируют денежные поступления, и самим наполнением денежного потока. Процессуальная сложность большого комплексного проекта ещё и в объёме информации, которую необходимо учесть. Так в проекте, связанном с выпуском нового товара нужно будет спрогнозировать объём предполагаемых продаж в штуках, одновременно определив цену каждой проданной единицы товара. А в долгосрочном периоде, для того, чтобы это учесть, возможно, потребуется основываться в прогнозах на общем состоянии экономики, подвижности спроса в зависимости от потенциала развития конкурентов, на эффективность рекламных кампаний и массу других факторов.

В части операционных процессов надо спрогнозировать расходы (платежи), что, в свою очередь, потребует оценки цен на сырьё, арендные ставки, коммунальные услуги, зарплаты, курсовые изменения на валютном рынке и другие факторы. Причём, если планируется многолетний проект, то и оценки следует делать на соответствующее количество лет вперёд.

Если же речь идёт о венчурном проекте, который ещё не имеет статистических данных по показателям производства, продаж и затрат, то тут прогнозирование денежного дохода осуществляется на основе экспертного подхода. Предполагается, что эксперты должны соотнести растущий проект с его отраслевыми аналогами и, вместе с потенциалом развития, оценить возможности денежных поступлений.

R – ставка дисконтирования

Ставка дисконтирования – это своего рода альтернативная доходность, которую инвестор потенциально мог бы получить. Благодаря определению ставки дисконтирования производится оценка стоимости компании, что является одной из наиболее частых целей установления этого параметра.

Оценка производится на основе целого ряда методов, у каждого из которых есть свои преимущества и исходные данные, используемые при расчёте:

- Модель CAPM . Методика позволяет учитывать влияние рыночных рисков на величину ставки дисконтирования. Оценка производится на основе торгов биржи ММВБ, определяющих котировки обыкновенных акций. В своих преимуществах и выборе исходных данных метод схож на модель Фамы и Френча.

- Модель WACC . Преимущество модели в возможности принимать во внимание степень эффективности и собственного, и заёмного капиталов. Помимо котировок обыкновенных акций, во внимание принимаются процентные ставки по заёмному капиталу.

- Модель Росса . Даёт возможность учитывать макро- и микрофакторы рынка, отраслевые особенности, определяющие ставку дисконтирования. В качестве исходных данных используется статистика Росстата по макроиндикаторам.

- Методы, основанные на рентабельности капитала, которые базируются на данных бухгалтерского баланса.

- Модель Гордона . По ней инвестор может просчитать дивидендную доходность, тоже опираясь на котировки обыкновенных акций, и также другие модели.

Изменение ставки дисконтирования и величины чистого приведённого дохода связаны между собой нелинейной зависимостью, которую просто можно отразить на графике. Отсюда следует правило для инвестора: при выборе проекта – объекта инвестиций – нужно сравнивать не только значения NPV, но также характер их изменения в зависимости от значений ставки. Вариабельность сценариев позволяет инвестору выбрать для вложений менее рискованный проект.

С 2012 года с подачи ЮНИДО расчет NPV входит в качестве элемента в расчёт индекса скорости удельного прироста стоимости, что считается оптимальным подходом при выборе лучшего инвестиционного решения. Способ оценки был предложен группой экономистов, возглавляемой А.Б. Коганом, в 2009 году. Он позволяет эффективно сравнивать альтернативы в ситуациях, где не удаётся провести сопоставление по единому критерию, и поэтому в основу сравнения положены разные параметры. Такие ситуации возникают, когда анализ инвестиционной привлекательности традиционными методами NPV и IRR не приводит к однозначным результатам или когда результаты методов противоречат друг другу.

Показатель Net present value, или NPV инвестиционного проекта позволяет определить, какой доход получит инвестор в денежном выражении вследствие своих инвестиций. Другими словами, NPV проекта показывает размер финансовых поступлений как результата вложений в инвестиционный проект с учётом сопутствующих затрат, то есть - чистый дисконтированный доход. Что такое NPV на практике и как рассчитать чистый дисконтированный доход, станет понятно из приведённой ниже NPV-формулы и пояснений к ней.

Понятие и содержание значения NPV

Прежде чем при переходе к теме NPV говорить, что это такое и как его рассчитать, надо понять значение фразы, из которой складывается аббревиатура. Для словосочетания «Net present value» в отечественной экономической и математической литературе можно найти несколько традиционных вариантов перевода:

- В первом варианте, характерном для математических учебников, NPV определяется как чистый дисконтированный доход (ЧДД).

- Второй вариант – чистая приведённая стоимость (ЧПС) – наряду с первым считается самым употребляемым.

- Третий вариант – чистый приведенный доход – совмещает в себе элементы первого и второго переводов.

- Четвёртый вариант перевода термина NPV, где PV – это «текущая стоимость», наименее распространён и широкого хождения не имеет.

Независимо от перевода, значение NPV остаётся неизменным, а термин этот означает, что

NPV – это такое чистое приведённое к текущему моменту значение стоимости. То есть, дисконтирование денежного потока как раз и рассматривается как процесс установления его (потока) стоимости посредством приведения стоимости совокупных выплат к определённому (текущему) моменту времени. Поэтому определение значения чистого (NPV) становится, наряду с IRR, ещё одним способом оценить заранее.

На уровне общего алгоритма, чтобы определит перспективность бизнес-проекта по данному показателю, нужно сделать следующие шаги:

- оценить движение – первоначальные вложения и ожидаемые поступления,

- установить стоимость капитала – посчитать ставку,

- дисконтировать входящие и выходящие денежные потоки по установленному показателю ставки,

- суммировать все дисконтированные потоки, что и даст величину NPV.

Если NPV-расчет демонстрирует величины больше нуля, значит, инвестиции прибыльны . Причём, чем больше число NPV, тем больше, при прочих равных, ожидаемое значение прибыли. Учитывая, что доход кредиторов обычно бывает фиксированным, всё, что проект принесет сверх него, принадлежит акционерам – с положительным NPV акционеры заработают. Обратная ситуация с NPV меньше нуля сулит инвесторам убытки.

Возможна ситуация, при которой чистый дисконтированный доход будет равен нулю. Это означает, что денежных потоков хватает на возмещение инвестированного капитала без прибыли. При одобрении проекта с NPV равным нулю, размер компания увеличится, но цена акций останется неизменной. Но инвестирование в такие проекты может быть связано с социальными или экологическими задачами инициаторов процесса, что делает возможным инвестирование в подобные проекты.

Формула NPV

Рассчитывают чистый дисконтированный доход по формуле расчета, которая в упрощённом виде выглядит как PV – ICo, где PV представляет собой текущие показатели денежного потока, а ICo – размер первоначальной инвестиции. В более сложном виде, где показан механизм дисконтирования, формула выглядит следующим образом:

NPV= - ICo + ∑ n t=1 CF t / (1 + R) t

Здесь:

Здесь:

- NPV – чистый дисконтированный доход.

- CF – Cash Flow – денежный поток (инвестиционные платежи), а t рядом с показателем – время, в течение которого осуществляется денежный поток (например, годичный интервал).

- R – Rate – дисконт (ставка: коэффициент, который дисконтирует потоки).

- n – количество этапов реализации проекта, определяющее длительность его жизненного цикла (например, количество лет).

- ICo – Invested Capital – начальный инвестируемый капитал.

Таким образом, NPV рассчитывается как разность совокупных денежных потоков, актуализированных на определённый момент времени по факторам риска и первоначальной инвестиции, то есть, считается инвесторская прибыль как добавочная стоимость проекта.

Поскольку для инвестора важно не только выгодное вложение, но и грамотное управление капиталом на протяжении продолжительного времени, данная формула может быть ещё расширена так, чтобы предусматривать не разовые, а дополнительные периодические вложения и коэффициент инфляции (i)

NPV= ∑ n t=1 CF t / (1 + R) t - ∑ m j =1 IC j / (1 + i) j

Пример расчёта NPV

Пример расчета для трёх условных проектов позволяет, как рассчитать NPV, так и определить, какой из проектов будет более привлекательным для инвестирования.

Согласно условиям примера:

- начальные инвестиции – ICo – в каждый из трёх проектов равны 400 у.е.,

- норма прибыли – – составляет 13%,

- прибыль, которые могут приносить проекты (по годам), расписана в таблице на 5-летний срок.

Рассчитаем чистый дисконтированный доход, чтобы выбрать наиболее выгодный для инвестирования проект. Фактор дисконтирования 1/(1 + R) t для интервала в один год будет t = 1: 1/(1+0,13)1 = 0,885. Если пересчитать NPV каждого сценария по годам с подстановкой в формулу определяющих значений, то получается, что для первого проекта NPV= 0,39, для второго – 10,41, для третьего – 7,18.

По этой формуле чистый приведённый доход выше всего у второго проекта, поэтому, если основываться только на параметре NPV, то он и будет самым привлекательным для инвестиций с точки зрения прибыли.

Однако сравниваемые проекты могут иметь разную продолжительность (жизненный цикл). Поэтому нередки ситуации, когда, например, при сравнении трёхлетнего и пятилетнего проектов NPV будет больше у пятилетнего, а среднее значение по годам – у трёхлетнего. Чтобы не возникло противоречий, рассчитываться в таких ситуациях должна ещё и среднегодовая норам доходности (IRR).

Кроме того, объём первоначальных инвестиций и ожидаемая прибыль известны не всегда, что создаёт сложности в применении расчётов.

Сложности применения расчётов

Как правило, в реальности считанные (подставляемые в формулу) переменные редко бывают точны. Главную сложность представляет определение двух параметров: оценки всех связанных с проектом денежных потоков и ставки дисконтирования.

Денежные потоки представляют собой:

- первоначальную инвестицию – стартовый отток средств,

- годовые притоки и оттоки средств, ожидаемые в последующие периоды.

В совокупности величина потока говорит о количестве денежных средств, которое есть в распоряжении предприятия или компании в текущий момент времени. Он же является показателем финансовой устойчивости компании. Для вычисления его значений надо из величины Cash Inflows (CI) – притока денежных средств – вычесть Cash Outflows (CO), отток:

При прогнозировании потенциальных поступлений нужно определить характер и степень зависимости между влиянием факторов, которые формируют денежные поступления, и самим наполнением денежного потока. Процессуальная сложность большого комплексного проекта ещё и в объёме информации, которую необходимо учесть. Так в проекте, связанном с выпуском нового товара нужно будет спрогнозировать объём предполагаемых продаж в штуках, одновременно определив цену каждой проданной единицы товара. А в долгосрочном периоде, для того, чтобы это учесть, возможно, потребуется основываться в прогнозах на общем состоянии экономики, подвижности спроса в зависимости от потенциала развития конкурентов, на эффективность рекламных кампаний и массу других факторов.

При прогнозировании потенциальных поступлений нужно определить характер и степень зависимости между влиянием факторов, которые формируют денежные поступления, и самим наполнением денежного потока. Процессуальная сложность большого комплексного проекта ещё и в объёме информации, которую необходимо учесть. Так в проекте, связанном с выпуском нового товара нужно будет спрогнозировать объём предполагаемых продаж в штуках, одновременно определив цену каждой проданной единицы товара. А в долгосрочном периоде, для того, чтобы это учесть, возможно, потребуется основываться в прогнозах на общем состоянии экономики, подвижности спроса в зависимости от потенциала развития конкурентов, на эффективность рекламных кампаний и массу других факторов.

В части операционных процессов надо спрогнозировать расходы (платежи), что, в свою очередь, потребует оценки цен на сырьё, арендные ставки, коммунальные услуги, зарплаты, курсовые изменения на валютном рынке и другие факторы. Причём, если планируется многолетний проект, то и оценки следует делать на соответствующее количество лет вперёд.

Если же речь идёт о венчурном проекте, который ещё не имеет статистических данных по показателям производства, продаж и затрат, то тут прогнозирование денежного дохода осуществляется на основе экспертного подхода. Предполагается, что эксперты должны соотнести растущий проект с его отраслевыми аналогами и, вместе с потенциалом развития, оценить возможности денежных поступлений.

R – ставка дисконтирования

Ставка дисконтирования – это своего рода альтернативная доходность, которую инвестор потенциально мог бы получить. Благодаря определению ставки дисконтирования производится оценка стоимости компании, что является одной из наиболее частых целей установления этого параметра.

Оценка производится на основе целого ряда методов, у каждого из которых есть свои преимущества и исходные данные, используемые при расчёте:

- Модель CAPM . Методика позволяет учитывать влияние рыночных рисков на величину ставки дисконтирования. Оценка производится на основе торгов биржи ММВБ, определяющих котировки обыкновенных акций. В своих преимуществах и выборе исходных данных метод схож на модель Фамы и Френча.

- Модель WACC . Преимущество модели в возможности принимать во внимание степень эффективности и собственного, и заёмного капиталов. Помимо котировок обыкновенных акций, во внимание принимаются процентные ставки по заёмному капиталу.

- Модель Росса . Даёт возможность учитывать макро- и микрофакторы рынка, отраслевые особенности, определяющие ставку дисконтирования. В качестве исходных данных используется статистика Росстата по макроиндикаторам.

- Методы, основанные на рентабельности капитала, которые базируются на данных бухгалтерского баланса.

- Модель Гордона . По ней инвестор может просчитать дивидендную доходность, тоже опираясь на котировки обыкновенных акций, и также другие модели.

Изменение ставки дисконтирования и величины чистого приведённого дохода связаны между собой нелинейной зависимостью, которую просто можно отразить на графике. Отсюда следует правило для инвестора: при выборе проекта – объекта инвестиций – нужно сравнивать не только значения NPV, но также характер их изменения в зависимости от значений ставки. Вариабельность сценариев позволяет инвестору выбрать для вложений менее рискованный проект.

С 2012 года с подачи ЮНИДО расчет NPV входит в качестве элемента в расчёт индекса скорости удельного прироста стоимости, что считается оптимальным подходом при выборе лучшего инвестиционного решения. Способ оценки был предложен группой экономистов, возглавляемой А.Б. Коганом, в 2009 году. Он позволяет эффективно сравнивать альтернативы в ситуациях, где не удаётся провести сопоставление по единому критерию, и поэтому в основу сравнения положены разные параметры. Такие ситуации возникают, когда анализ инвестиционной привлекательности традиционными методами NPV и IRR не приводит к однозначным результатам или когда результаты методов противоречат друг другу.

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул MS EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню

(взято из Википедии).

Или так: Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт

cfin.

ru)

Или так: Текущая

стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика.

Толковыйсловарь. -

М.

: "

ИНФРА-

М",

Издательство "

ВесьМир".

Дж.

Блэк.)

Примечание1 . Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется ЧПС() , то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с .

Для наших целей (расчет в MS EXCEL) определим NPV так:

Чистая приведённая стоимость - это сумма денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет : при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи .

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками).

Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу .

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция ЧПС() (английский вариант - NPV()). В ее основе используется формула:

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2 . Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить: Чистая приведённая стоимость - это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год) . Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV <0 и проект убыточен.

Выбор периода дисконтирования для функции ЧПС()

При выборе периода дисконтирования нужно задать себе вопрос: «Если мы прогнозируем на 5 лет вперед, то можем ли мы предсказать денежные потоки с точностью до месяца/ до квартала/ до года?».

На практике, как правило, первые 1-2 года поступления и выплаты можно спрогнозировать более точно, скажем ежемесячно, а в последующие года сроки денежных потоков могут быть определены, скажем, один раз в квартал.

Примечание3 . Естественно, все проекты индивидуальны и никакого единого правила для определения периода существовать не может. Управляющий проекта должен определить наиболее вероятные даты поступления сумм исходя из действующих реалий.

Определившись со сроками денежных потоков, для функции ЧПС() нужно найти наиболее короткий период между денежными потоками. Например, если в 1-й год поступления запланированы ежемесячно, а во 2-й поквартально, то период должен быть выбран равным 1 месяцу. Во втором году суммы денежных потоков в первый и второй месяц кварталов будут равны 0 (см. файл примера, лист NPV ).

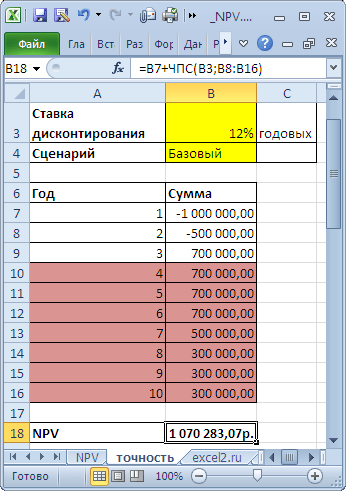

В таблице NPV подсчитан двумя способами: через функцию ЧПС()

и формулами (вычисление приведенной стоимости каждой суммы). Из таблицы видно, что уже первая сумма (инвестиция) дисконтирована (-1 000 000 превратился в -991 735,54). Предположим, что первая сумма (-1 000 000) была перечислена 31.01.2010г., значит ее приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) рассчитана на 31.12.2009г. (без особой потери точности можно считать, что на 01.01.2010г.)

Это означает, что все суммы приведены не на дату перечисления первой суммы, а на более ранний срок – на начало первого месяца (периода). Таким образом, в формуле предполагается, что первая и все последующие суммы выплачиваются в конце периода.

Если требуется, чтобы все суммы были приведены на дату первой инвестиции, то ее не нужно включать в аргументы функции ЧПС()

, а нужно просто прибавить к получившемуся результату (см. файл примера

).

Сравнение 2-х вариантов дисконтирования приведено в файле примера

, лист NPV:

О точности расчета ставки дисконтирования

Существуют десятки подходов для определения ставки дисконтирования. Для расчетов используется множество показателей: средневзвешенная стоимость капитала компании; ставка рефинансирования; средняя банковская ставка по депозиту; годовой процент инфляции; ставка налога на прибыль; страновая безрисковая ставка; премия за риски проекта и многие другие, а также их комбинации. Не удивительно, что в некоторых случаях расчеты могут быть достаточно трудоемкими. Выбор нужного подхода зависит от конкретной задачи, не будем их рассматривать. Отметим только одно: точность расчета ставки дисконтирования должна соответствовать точности определения дат и сумм денежных потоков. Покажем существующую зависимость (см. файл примера, лист Точность ).

Пусть имеется проект: срок реализации 10 лет, ставка дисконтирования 12%, период денежных потоков – 1 год.

NPV составил 1 070 283,07 (Дисконтировано на дату первого платежа).

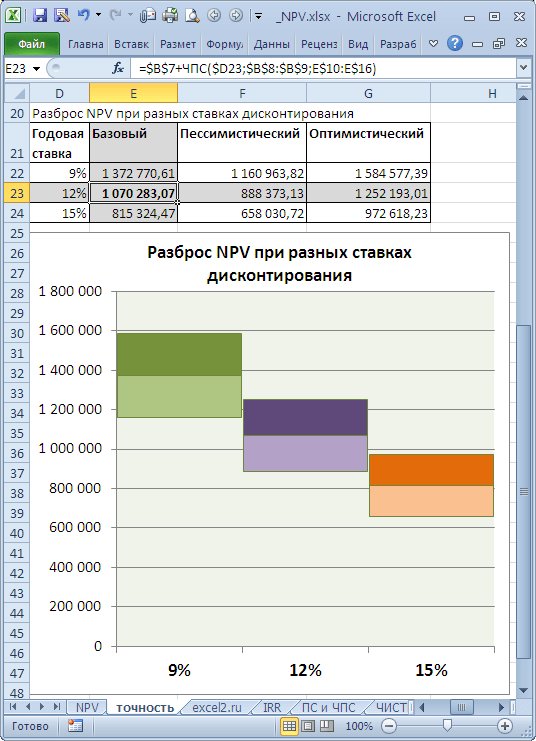

Т.к. срок проекта большой, то все понимают, что суммы в 4-10 году определены не точно, а с какой-то приемлемой точностью, скажем +/- 100 000,0. Таким образом, имеем 3 сценария: Базовый (указывается среднее (наиболее «вероятное») значение), Пессимистический (минус 100 000,0 от базового) и оптимистический (плюс 100 000,0 к базовому). Надо понимать, что если базовая сумма 700 000,0, то суммы 800 000,0 и 600 000,0 не менее точны.

Посмотрим, как отреагирует NPV при изменении ставки дисконтирования на +/- 2% (от 10% до 14%):

Рассмотрим увеличение ставки на 2%. Понятно, что при увеличении ставки дисконтирования NPV снижается. Если сравнить диапазоны разброса NPV при 12% и 14%, то видно, что они пересекаются на 71%.

Много это или мало? Денежный поток в 4-6 годах предсказан с точностью 14% (100 000/700 000), что достаточно точно. Изменение ставки дисконтирования на 2% привело к уменьшению NPV на 16% (при сравнении с базовым вариантом). С учетом того, что диапазоны разброса NPV значительно пересекаются из-за точности определения сумм денежных доходов, увеличение на 2% ставки не оказало существенного влияния на NPV проекта (с учетом точности определения сумм денежных потоков). Конечно, это не может быть рекомендацией для всех проектов. Эти расчеты приведены для примера.

Таким образом, с помощью вышеуказанного подхода руководитель проекта должен оценить затраты на дополнительные расчеты более точной ставки дисконтирования, и решить насколько они улучшат оценку NPV.

Совершенно другую ситуацию мы имеем для этого же проекта, если Ставка дисконтирования известна нам с меньшей точностью, скажем +/-3%, а будущие потоки известны с большей точностью +/- 50 000,0

Увеличение ставки дисконтирования на 3% привело к уменьшению NPV на 24% (при сравнении с базовым вариантом). Если сравнить диапазоны разброса NPV при 12% и 15%, то видно, что они пересекаются только на 23%.

Таким образом, руководитель проекта, проанализировав чувствительность NPV к величине ставки дисконтирования, должен понять, существенно ли уточнится расчет NPV после расчета ставки дисконтирования с использованием более точного метода.

После определения сумм и сроков денежных потоков, руководитель проекта может оценить, какую максимальную ставку дисконтирования сможет выдержать проект (критерий NPV = 0). В следующем разделе рассказывается про Внутреннюю норму доходности – IRR.

Внутренняя ставка доходности IRR (ВСД)

Внутренняя ставка доходности (англ. internal rate of return , IRR (ВСД)) - это ставка дисконтирования, при которой Чистая приведённая стоимость (NPV) равна 0. Также используется термин Внутренняя норма доходности (ВНД) (см. файл примера, лист IRR ).

Достоинством IRR состоит в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Для расчета IRR используется функция ВСД()

(английский вариант – IRR()). Эта функция тесно связана с функцией ЧПС()

. Для одних и тех же денежных потоков (B5:B14) Ставка доходности, вычисляемая функцией ВСД()

, всегда приводит к нулевой Чистой приведённой стоимости. Взаимосвязь функций отражена в следующей формуле:

=ЧПС(ВСД(B5:B14);B5:B14)

Примечание4 . IRR можно рассчитать и без функции ВСД() : достаточно иметь функцию ЧПС() . Для этого нужно использовать инструмент (поле «Установить в ячейке» должно ссылаться на формулу с ЧПС() , в поле «Значение» установите 0, поле «Изменяя значение ячейки» должно содержать ссылку на ячейку со ставкой).

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

Внутренняя ставка доходности ЧИСТВНДОХ()

По аналогии с ЧПС() , у которой имеется родственная ей функция ВСД() , у ЧИСТНЗ() есть функция ЧИСТВНДОХ() , которая вычисляет годовую ставку дисконтирования, при которой ЧИСТНЗ() возвращает 0.

Расчеты в функции ЧИСТВНДОХ() производятся по формуле:

Где, Pi = i-я сумма денежного потока; di = дата i-й суммы; d1 = дата 1-й суммы (начальная дата, на которую дисконтируются все суммы).

Примечание5 . Функция ЧИСТВНДОХ() используется для .

Когда человеку поступает предложение об инвестировании проекта, он не может быть уверенным в его рентабельности. Определить сумму дохода от инвестиций поможет чистый дисконтированный доход.

Чистый дисконтированный доход: понятие, основные сведения

Чистым дисконтированным доходом (ЧДД) называют показатель эффективности вложений в какой-либо инвестиционный проект.

Для расчета ЧДД применяют формулу:

- CF представляет собой денежный поток.

Его следует рассчитывать как сумму инвестиций за каждый отрезок времени (зависит от длительности самого инвестиционного периода); - IC обозначает капитал инвестора.

Это значение всегда указывается со знаком «-«.Как правило, вкладчик не вносит всю сумму сразу, а выплачивает деньги по мере необходимости.

В связи с этим эти вклады необходимо дисконтировать, учитывая интервал времени; - r является ставкой дисконтирования.

Данное значение позволяет рассчитать возможную суммарную сумму дохода на этот момент.

Узнав размер ЧДД, вы сможете оценить, насколько выгодным будет инвестирование в тот или иной проект.

Итак, если показатель ЧДД:

- отрицательный, то есть ˂0, то данная инвестиция является убыточной.

С отрицательным показателем вкладчик не только не сможет пополнить свой бюджет дополнительными средствами, но и потеряет свои деньги; - равен 0, то инвестиции не принесут ни дохода, ни убытка.

Если говорить другими словами, то вложив собственные средства в программу с «нулевым» показателем ЧДД, вкладчик не получит даже наименьшего дохода, но и убытков он также не понесет; - положительный, то есть ˃0, то бизнес-идея принесет инвестору прибыль.

Но если вам предлагают инвестировать несколько проектов, то необходимо рассчитать число ЧДД каждого из них и финансировать тот, который является наиболее прибыльным.

Стоит обратить внимание, что этот показатель показывает прибыль или убыток за весь период инвестирования.

Расчет чистого дисконтированного дохода поможет провести видео.

Для чего используется чистый дисконтированный доход

Показатель ЧДД – это главный фактор, на который инвестор обращает внимание, планируя свои инвестиции в ту или иную программу. Только расчета дисконтированного дохода принимается решение о целесообразности инвестиций.

Выбирая проект для вложения собственных средств, инвестор должен проанализировать:

- срок инвестиции;

- сумму дохода;

- вид бизнеса.

А число ЧДД позволяет узнать реальную эффективность вашей инвестиции, упуская все вышеизложенные факторы. Благодаря этому показателю четко видно, какой из предложенных проектов может принести больше прибыли.

Кроме того, денежная сумма, которою вы сейчас собираетесь инвестировать, до окончания инвестиционного периода может иметь меньшею истинную стоимость, чем на данный момент. Также всегда существует риск, что, несмотря на подробные расчеты, ваши инвестиции могут не принести вам ожидаемой суммы прибыли.

Расчет по формуле и пояснение значения

Размер ЧДД стоит рассчитывать как сумму всех расходов и доходов. Такой расчет предполагает, что норма дисконтирования будет удовлетворительной ставкой доходности на 1 рубль для инвестора.

Эта норма должна быть объективной, ведь здесь учитываются:

- размер инфляции;

- проценты по банковским депозитам;

- средний доход от ценных бумаг;

- личный прогноз инвестора;

- стоимость всех капиталовложений (это необходимо, когда проект будет инвестироваться не одним инвестором).

Сам показатель ЧДД по следующей схеме:

- для начала инвестор должен определить сумму, которою он готов вложить в проект;

- на следующем этапе необходимо рассчитать сумму планируемых денежных течений от проекта;

- дальше инвестор должен подсчитать общую сумму планируемых денежных поступлений, учитывая время первых ожидаемых доходов;

- и, на конец, сумму всех расходов необходимо сопоставить с размером доходов.

Как правильно рассчитать на примере

Чтобы понять, как выполняется расчет ЧДД, рассмотрим конкретный пример. В нашем примере дисконтная ставка ровняется 12%.

Для удобства показатели денежных вливаний по годам предоставим в таблице.

Теперь подставим все эти значения в известную нам формулу:

Как видите, вложив деньги в этот проект, инвестор не только не сможет получить прибыль, но еще и понесет убытки.

Каждая инвестиция должна иметь экономический смысл. Проще говоря, все денежные потоки приводятся к настоящему моменту, а затем рассчитывается их сумма.

Если результат получается отрицательным, то выходит, что инвестору придется больше вложить, чем получить. В таком случае, инвестор отказывается от финансирования такого проекта.

Чтобы при расчете показателя ЧДД были обоснованы и отображали реальную рентабельность, очень важно использовать наиболее точные исходные данные. Для этого рекомендуется использовать производственный, финансовый или маркетинговый план, где указана информация, максимально приближенная к реальным условиям.

Как уже говорилось выше, прибыль от вложенных средств в огромной степени зависит от инфляции. Но как можно спрогнозировать уровень инфляции на момент завершения инвестиционного проекта?

В этом поможет корректирование дисконта на ожидаемый процент инфляции.

Чтобы узнать ставку, используется следующая формула:

- R обозначает ставку дисконта;

- r – это дисконт;

- j является величиной инфляции.

Из формулы видно, что рентабельность при инфляции может иметь меньший показатель, чтобы проект и дальше сохранял свою перспективность и приносил прибыль.

Плюсы и минусы чистого дисконтированного дохода

Хотя показатель ЧДД является единственным способом оценить рентабельность того или иного проекта, этот метод имеет и свои недостатки.

К ним стоит отнести:

- Величины денежных потоков не могут отражать реальный результат.

Человек видит лишь ожидаемые значения.А как изменится экономическая ситуация через месяц или год не знает точно никто.

- Не всегда удается высчитать точный показатель ставки дисконтирования.

Особенно это касается мультидисциплинарных проектов.

Все же ЧДД имеет немало преимуществ.

К ним можно зачислить:

- возможность узнать стоимость денежных вложений относительно определенного периода;

- возможность рассчитать все возможные риски на протяжении всего периода реализации инвестиционного проекта.

Из всего вышеизложенного можно сделать вывод, что показатель ЧДД является удобным способом для вычисления того, какой из предложенных инвестиционных проектов окажется наиболее прибыльным.

Вконтакте